黒川 一美

日本FP協会 AFP認定者/2級ファイナンシャル・プランニング技能士

大学院修了後、IT企業や通信事業者のセールスエンジニア兼企画職として働く。出産を機に退職し、自分に合ったお金との向き合い方を見つけるため、FP資格を取得。現在は3人の子育てをしながら、多角的な視点からアドバイスができるFPをめざして活動中。

2023年10月4日(最終更新日:2025年9月3日)

キャッシュレス

経営ノウハウ

最近では、キャッシュレス決済は、お客さまにとって身近な決済方法になっています。しかし、これまで現金決済で営業をしてきた店舗のなかには、「キャッシュレス決済が店舗にどのようなメリットがあるのかわからず、導入に踏み切れない」という人もいるかもしれません。

キャッシュレス決済を導入する際には、店舗にとってのメリットと注意点を把握した上で検討することが大切です。

ここでは、キャッシュレス決済を導入するメリットや注意点に加えて、キャッシュレス決済サービスの選び方のポイントや導入方法、キャッシュレス決済導入時に利用可能な補助金などについても解説します。

キャッシュレス決済とは、現金をつかわない決済方法のことです。

経済産業省によれば、国内のキャッシュレス決済比率は年々増加しており、2024年には42.8%となっています。

経済産業省が2018年に定めた「キャッシュレス・ビジョン」では、キャッシュレス決済比率を2025年までに40%程度という目標でしたが、前倒しで達成したことになります。

今後は、世界最高水準の80%まで上昇させることをめざして、キャッシュレス市場はますます拡大していくでしょう。

キャッシュレス決済については、下記の記事をご覧ください。

主なキャッシュレス決済には、クレジットカード決済、QRコード決済、電子マネー決済、デビットカード決済があります。それぞれのキャッシュレス決済の特徴について見ていきましょう。

クレジットカード決済は、国内で最も多く利用されているキャッシュレス決済です。一般的に限度額が高めに設定されているため、高額なお買物にもおすすめといえます。

店舗では、クレジットカードを決済端末で読み取ることで支払いが行われ、売上はクレジットカード会社を通じて後日振り込まれます。

クレジットカード決済については、下記の記事をご覧ください。

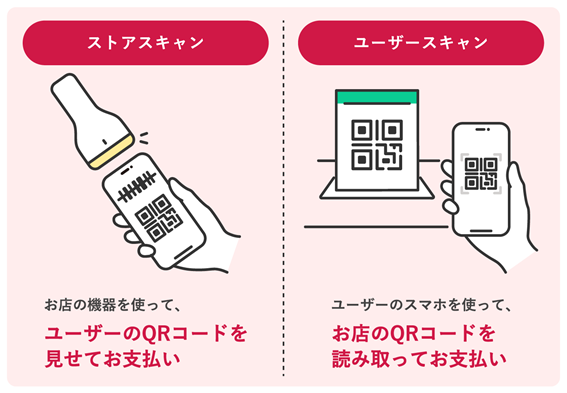

QRコード決済は、スマートフォンの決済アプリと、QRコードまたはバーコードを利用した決済方法です。主なQRコード決済はd払いが挙げられます。

支払方法は、お客さまのスマートフォンの画面に表示されたコードを店舗が読み取る「ストアスキャン方式」と、店頭に設置したコードをお客さまが読み込む「ユーザースキャン方式」の2種類があります。

QRコード決済は、若年層のほか、シニア層の利用も増加しており、キャッシュレス決済のなかでも急速に普及が進んでいるのが特徴です。

QRコード決済については、下記の記事をご覧ください。

電子マネー決済とは、電子化したお金をつかった決済方法です。

決済端末にICカードかスマートフォンをかざすだけで支払いができます。電子マネーは、大きくわけて2種類あり、SuicaやPASMOなどの「交通系」とWAON、nanacoなどの「流通系」です。

支払方法は、あらかじめチャージした金額の範囲内で支払う前払い型が一般的ですが、電子マネーをクレジットカードやデビットカードと連携させる方法もあります。

電子マネー決済については、下記の記事をご覧ください。

デビットカード決済は、決済と同時に銀行口座から利用金額が引き落とされるカード決済です。

クレジットカードと同様に決済端末で読み取って決済しますが、後払いではなくその場で支払いが完了するのが特徴です。

原則として口座残高以上の支払いはできないので、つかいすぎる心配がなく、幅広い年代に利用されています。

デビットカード決済については、下記の記事をご覧ください。

キャッシュレス決済を導入すると、店舗にとってどのようなメリットがあるのでしょうか。ここでは、主なメリットを3つご紹介します。

キャッシュレス決済を導入すると、業務の効率化が期待できます。

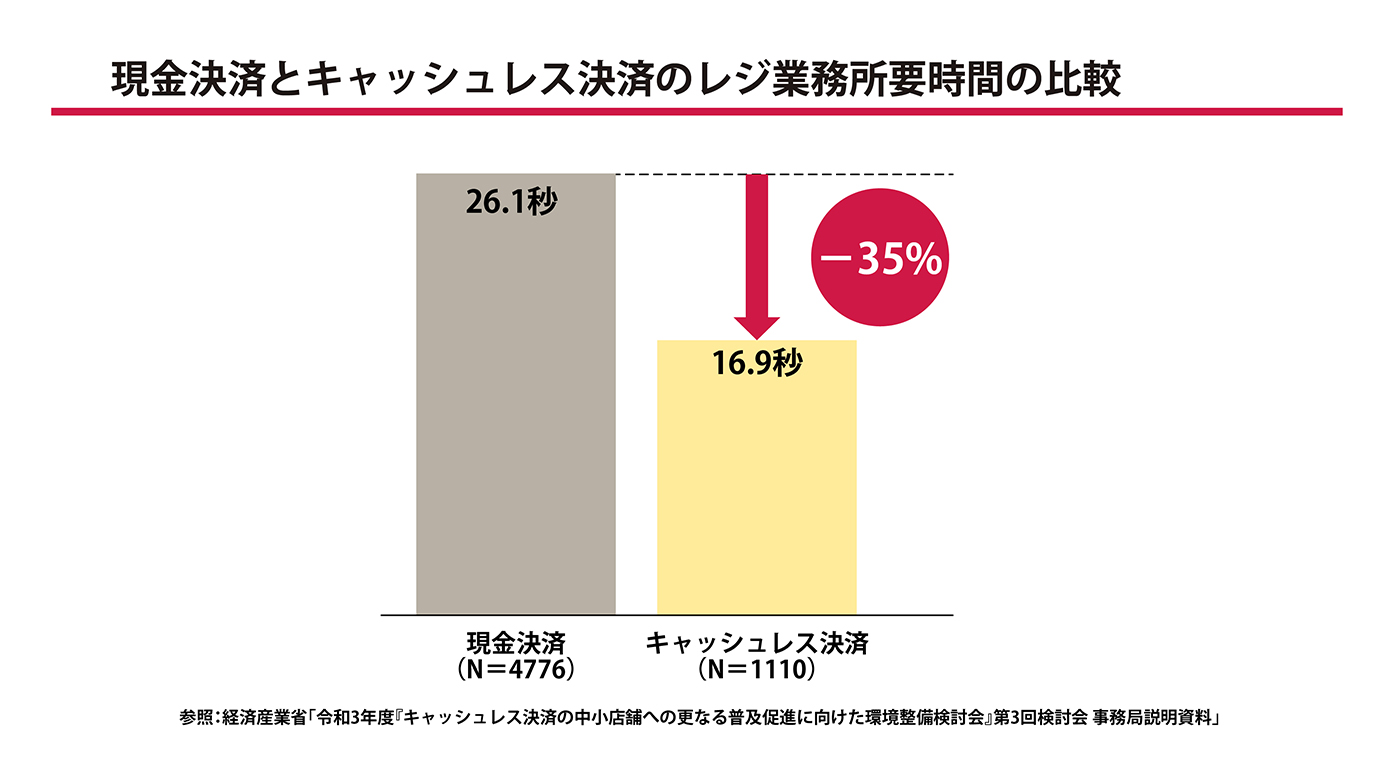

キャッシュレス決済では、会計の際に現金を受け取って釣銭を渡すという、一連の作業が不要です。そのため、会計にかかる時間が短縮されてレジの混雑緩和につながる上、現金の受け渡しによるミスを防ぐこともできるでしょう。

なお、経済産業省によると、キャッシュレス決済の利用により、現金決済に比べてレジ業務の所要時間が35%短縮できるというデータもあります。

さらに、キャッシュレス決済を導入すると、日々の会計がデータ化されるため、売上管理も行いやすくなります。また、会計ソフトを連動させることによって、会計業務全体の効率化も可能です。

販売機会の損失を防げることも、キャッシュレス決済を導入するメリットのひとつです。

キャッシュレス決済の普及に伴い、外出時に現金を持ち歩かない人は、若い世代になるにつれて増えています。また、2021年に実施した経済産業省の調査によると、「キャッシュレス決済利用者のうち4割強は、キャッシュレス決済に対応していない店舗の利用を避ける」というデータもあります。

現金決済にしか対応していないと、このような潜在顧客が他店舗に流れてしまうこともあるかもしれません。

さらに、インバウンド対策としても、キャッシュレス決済の導入は効果的です。キャッシュレス決済に対応している店舗なら、訪日外国人観光客は日本円を用意する必要がないため、スムーズな利用を促すことができます。

キャッシュレス決済は、現金払いに比べて客単価が高くなる傾向があります。

キャッシュレス決済なら現金の持ち合わせがなくてもお買物ができるので、比較的高額な商品でも、分割払いや後払いなどによってお客さまの購入ハードルが下がり、その結果として売上アップが見込めます。

業種別のキャッシュレス決済の導入については、下記の記事をご覧ください。

| 飲食店 | 飲食店でカード決済導入は必要?キャッシュレス決済のメリットと注意点 |

| 居酒屋 | 居酒屋でクレジットカード決済導入は必要?キャッシュレス決済のメリット |

| カフェ、喫茶店 | カフェや喫茶店にキャッシュレス決済は必要?導入メリットを紹介 |

| エステサロン | エステサロンでカード決済導入は必要?キャッシュレス決済のメリットと注意点 |

| 美容院 | 美容院でクレジットカード決済導入は必要?キャッシュレス決済のメリット |

| 小売店、小売業 | 小売店・小売業でキャッシュレス決済を導入するメリットは? |

| ネイルサロン | ネイルサロンにキャッシュレス決済を導入するメリットは? |

| 整体院、接骨院 | 整体院や接骨院にキャッシュレス決済を導入するメリットとは? |

| 歯科医院、歯科クリニック | 歯科医院や歯科クリニックにキャッシュレス決済を導入するには? |

| キッチンカー | キッチンカーにキャッシュレス決済は必要?導入時の注意点を解説 |

キャッシュレス決済を導入するには、決済事業者と直接契約する方法と、決済代行会社を利用する方法があります。それぞれの違いを見ていきましょう。

直接決済事業者と契約するには、決済事業者へ個別に問い合わせをし、加盟店契約を結びます。直接契約なので、仲介業者を挟むよりも手数料は割安になることが多いですが、キャッシュレス決済サービスの種類ごとに手続きをしなければいけないため、手間がかかります。

決済代行会社を利用すると、複数のキャッシュレス決済サービスをまとめて契約できます。さまざまな種類のキャッシュレス決済を一括して導入でき、管理がしやすくなることがメリットです。ただし、直接契約に比べて手数料は高くなる場合があります。

手数料は決済代行会社によって異なり、業種や事業規模などによっても変わります。また、手数料のほかにも、入金までの期間や取り扱うサービスも決済代行会社ごとに異なるため、比較検討が必要です。

キャッシュレス決済の導入に必要な手続きは、決済事業者やサービスの種類によって異なります。ここでは、一般的な導入の流れをご紹介します。

<キャッシュレス決済を導入する流れ>

1. 申込み

2. 審査

3. 利用開始

導入したいキャッシュレス決済サービスを決めて、申込みを行います。必要書類や申込方法などは、申込む会社によって異なるため、事前によく確認しておきましょう。

参考までに、申込みに必要なものの例は、下記のとおりです。

<申込みに必要なものの例>

申込み後に決済事業者や決済代行会社による審査が行われます。審査にかかる期間は、キャッシュレス決済サービスの種類や申込方法などによって異なります。

たとえば、QRコード決済会社の審査は数日~10日程度、クレジットカード会社の加盟店審査は数週間~1か月程度であることが一般的です。ただし、審査が長期化した場合は、数か月かかる可能性もあります。

審査を通過すると、決済端末などキャッシュレス決済を行う上で必要なものが郵送されます。端末の設置などが完了すれば、キャッシュレス決済サービスを利用できます。

利用開始までに、店舗の通信環境などを整えておきましょう。

d払いの導入方法については、下記のページをご覧ください。

キャッシュレス決済にはさまざまな種類があり、導入にあたってどれを選べばいいのか迷うことがあるかもしれません。キャッシュレス決済を選ぶ際には、次のようなポイントを意識するといいでしょう。

キャッシュレス決済サービスは、立地や客層、業種、商品の価格帯などによって選ぶことをおすすめします。

たとえば、回転率の高い飲食店やテイクアウト店であれば、会計のスピードが求められるため、非接触型の電子マネーやスマホ決済が適しています。一方で、高額商品の取扱いが多い店舗では、クレジットカード決済のニーズが高くなるでしょう。

また、観光地やインバウンド需要のあるエリアでは、外国人観光客がつかいやすい国際ブランドの決済サービスを導入するのも効果的です。

周辺や同業種の店舗の導入状況などもチェックして、適した決済方法を選ぶことをおすすめします。

キャッシュレス決済導入にあたって、気になるのがコストです。

キャッシュレス決済のサービスによって、かかる費用は異なります。できるだけコストを抑えるには、サービスごとの初期費用や月額費用、手数料をしっかり比較することが大切です。

たとえば、決済事業者によっては、初期費用が無料になるキャンペーンが実施されていることもあります。また、QRコード決済のユーザースキャン方式なら、店舗はコードを掲示するだけなので端末などの初期費用がかかりません。

キャッシュレス決済の導入時には、初期費用に加えランニングコストについてもしっかり確認するようにしましょう。

なお、国や自治体の補助金・助成金のなかには、キャッシュレス決済の導入時に活用できるものがあります。うまく活用できれば、キャッシュレス決済導入にかかる費用負担を軽減することができます。

キャッシュレス決済導入に伴う補助金・助成金については、下記の記事をご覧ください

キャッシュレス決済を導入する場合は、売上の入金サイクルの確認が必要です。

キャッシュレス決済では、現金決済のように、売上と同時に手元に現金が入るわけではありません。キャッシュレス決済の売上は、決済事業者ごとの入金サイクルに従って、一定期間が経過してから入金されます。

一般的に入金サイクルは月1回または2回ですが、小規模の店舗や、売上の変動が大きい店舗などでは、キャッシュフローに影響をおよぼす可能性があります。

事前に入金サイクルを確認の上、しっかりと資金繰りの計画を立てておくことが大切です。

d払いの入金サイクルにメリットを感じた導入事例については、下記の記事をご覧ください。

キャッシュレス決済の多くは決済端末が必要です。

決済端末を準備する際は、店舗の運営スタイルに合った決済端末を選ぶことが重要です。

決済端末は、レジに据え置くタイプや、持ち運びできるモバイル端末、スマートフォンやタブレットに接続してつかえる小型端末などがあります。

決済端末ごとに対応できる決済手段も異なるため、導入予定の決済方法がつかえるかも確認しましょう。

なお、QRコード決済の「ユーザースキャン方式」では、専用の決済端末は不要です。

キャッシュレス決済端末については、下記の記事をご覧ください。

店舗にキャッシュレス決済を導入する際には、知っておきたいいくつかの注意点があります。キャッシュレス決済の導入を検討する際には、下記の注意点をしっかり確認しておきましょう。

キャッシュレス決済の導入にあたっては、決済事業者や決済代行会社による審査が行われます。キャッシュレス決済サービスを申込んでも、審査に通過しなければ利用を開始することはできません。審査にかかる期間はキャッシュレス決済サービスの種類などによって異なりますが、長期化する場合もあるため、時間に余裕をもって準備を進めておく必要があるでしょう。

導入するキャッシュレス決済の種類によって、決済端末の購入・設置などの初期費用がかかる場合があります。また、キャッシュレス決済の導入後は、運用コストとして決済手数料が発生し、キャッシュレス決済サービスによっては、月額料金や振込手数料がかかる場合もあります。

できるだけコストを抑えたい場合は、決済端末が必要ないQRコード決済のユーザースキャン方式を検討するのもよいでしょう。

キャッシュレス決済はインターネット回線を利用するため、通信環境の整備が不可欠です。

店舗にインターネット環境がなかったり、不安定だったりすると、キャッシュレス決済の利用が難しくなります。同時に、停電や通信障害、決済端末の不具合などに対する備えも必要です。

トラブルが起こってから慌てないように、決済事業者や決済代行会社のサポート体制やマニュアルをよく確認しておきましょう。

キャッシュレス決済を導入すると、業務効率化や客単価の向上、販売機会の損失の防止など、店舗にはさまざまなメリットが得られます。今後さらに拡大が予想されるキャッシュレス化のニーズに対応するためにも、早めにキャッシュレス決済の導入を検討することが重要です。

店舗にキャッシュレス決済を導入するなら、ドコモのQRコード決済サービス、d払いがおすすめです。

d払いを導入すると、1億人以上のdポイントクラブ会員へのアプローチが可能になり、集客と売上アップが見込めます。ユーザースキャン方式を選択すれば、初期費用なしで導入することもできます。

さらに、ドコモのd払い加盟店で利用できる「スーパー販促プログラム」をつかえば、お客さまに加盟店からのメッセージやキャンペーン情報を配信でき、集客や利用単価アップといった施策ができるようになります。

新たにキャッシュレス決済の導入を検討される際は、ぜひドコモのd払いをご検討ください。

d払いの導入事例については、下記のページをご覧ください。

※QRコードは、株式会社デンソーウェーブの登録商標です。

※Suicaは、東日本旅客鉄道株式会社の登録商標です。

※PASMOは、株式会社パスモの登録商標です。

※WAONは、イオン株式会社の登録商標です。

※nanacoは、株式会社セブン・カードサービスの登録商標です。

スマートフォンからでもダウンロードいただけます

よくあるご質問

キャッシュレス決済を導入する際に初期費用はかかりますか?

導入する種類によって、決済端末の購入・設置などの初期費用がかかる場合があります。また、導入後に決済手数料が発生し、月額料金や振込手数料がかかる場合もあります。決済方法を決済端末が不要な「ユーザースキャン方式」にすることや、国や自治体の補助金・助成金の活用することで導入費用を軽減することができます。

キャッシュレス決済を導入するメリットは?

キャッシュレス決済を導入すると、業務の効率化のほか、販売機会の損失防止、客単価の向上が期待できます。また、インバウンド対策としても、キャッシュレス決済の導入は効果的です。

キャッシュレス決済を利用するまでの流れを知りたいです。

導入したいキャッシュレス決済サービスを決め、申込み後に決済事業者や決済代行会社による審査が行われます。通過すると、決済端末など必要なものが郵送され、端末の設置などが完了すれば、利用開始できます。利用開始までに、店舗の通信環境などを整えておきましょう。

監修者プロフィール

黒川 一美

日本FP協会 AFP認定者/2級ファイナンシャル・プランニング技能士

大学院修了後、IT企業や通信事業者のセールスエンジニア兼企画職として働く。出産を機に退職し、自分に合ったお金との向き合い方を見つけるため、FP資格を取得。現在は3人の子育てをしながら、多角的な視点からアドバイスができるFPをめざして活動中。

関連記事

2022年11月28日

QRコード決済のはじめ方は?仕組みややり方、アプリの種類も解説

2022年12月22日

キャッシュレス決済の導入費用はいくら?補助金についても解説

2024年3月26日

キャッシュレス決済導入におすすめの補助金・助成金を解説

2022年12月22日

d払いの手数料はいくらかかる?導入メリットや注意点を解説

2023年10月4日

キャッシュレス決済の手数料はいくら?導入費用やメリットを解説

2023年1月20日

d払いの入金サイクルは?キャッシュレス決済の仕組みと特徴も解説

新着記事