黒川 一美

日本FP協会 AFP認定者、2級ファイナンシャル・プランニング技能士

大学院修了後、IT企業や通信事業者のセールスエンジニア兼企画職として働く。出産を機に退職し、自分に合ったお金との向き合い方を見つけるため、FP資格を取得。現在は3人の子育てをしながら、多角的な視点からアドバイスができるFPを目指して活動中。

2024年6月27日(最終更新日:2025年7月31日)

キャッシュレス

QRコード決済

スマホ決済

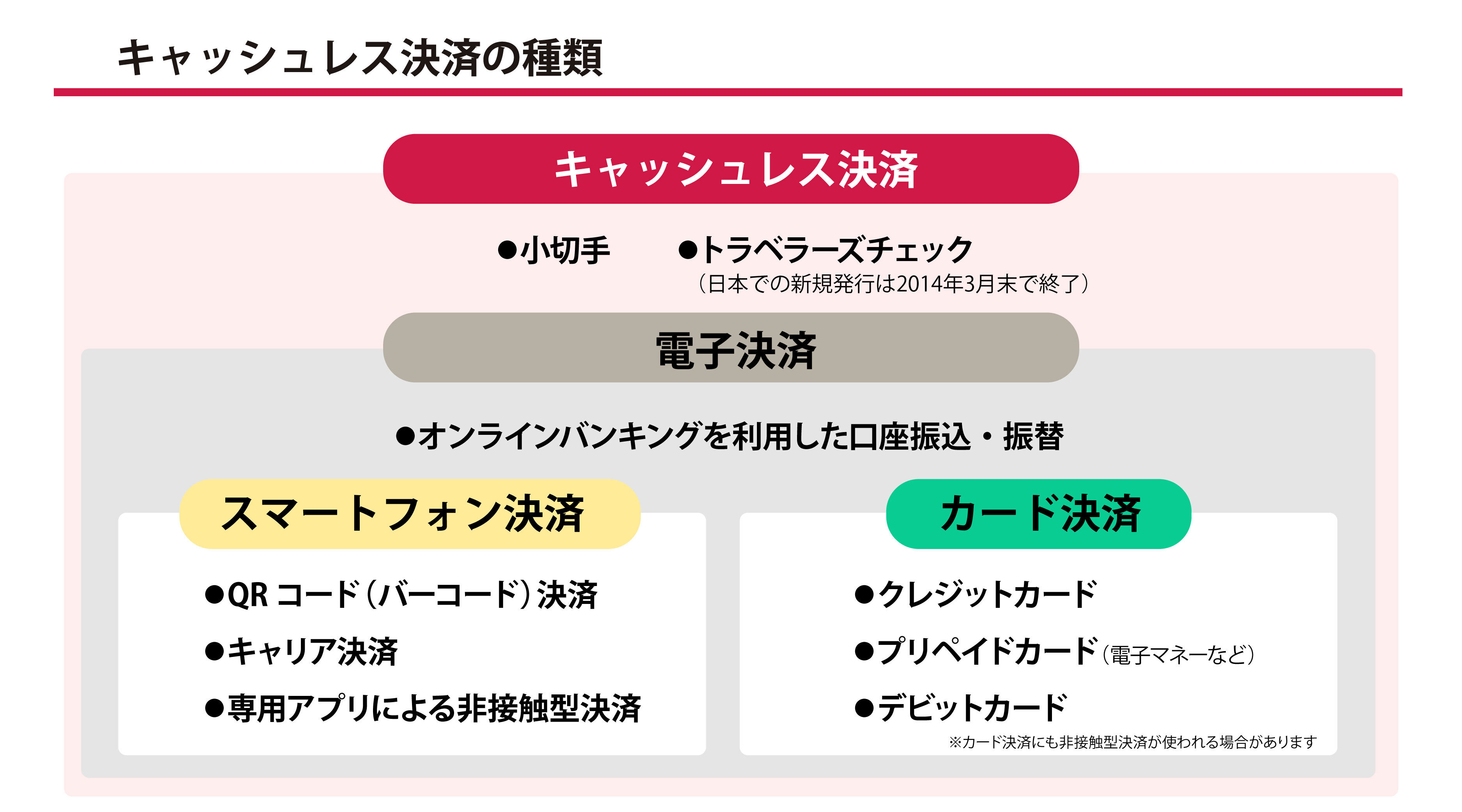

キャッシュレス決済とは、現金をつかわずに支払いをする方法のことです。今や生活に身近になったキャッシュレス決済ですが、「具体的にどのような仕組みで決済が行われているのだろうか」と疑問を持つ人も多いのではないでしょうか。

キャッシュレス決済の導入を検討する上でも、キャッシュレス決済の種類や仕組みを知ることはとても大切です。

ここでは、キャッシュレス決済の仕組みについて、種類ごとに解説していきます。

キャッシュレス決済とは、現金、つまり紙幣や硬貨といった物理的なお金をつかわずに支払いをする決済手段のことです。

キャッシュレス決済にはいろいろな種類がありますが、代表的なものに「クレジットカード決済」「デビットカード決済」「電子マネー決済」「QRコード決済」があります。

キャッシュレス決済でお買物する際は、カードやスマートフォンを決済端末にかざしたり、カードリーダーを使用したりすることで支払いが完了します。また、QRコードやバーコードを読み取って支払う方法もあります。

利用する決済サービスや端末によって操作方法が異なるため、導入する際はあらかじめ決済の流れを確認するとあんしんです。

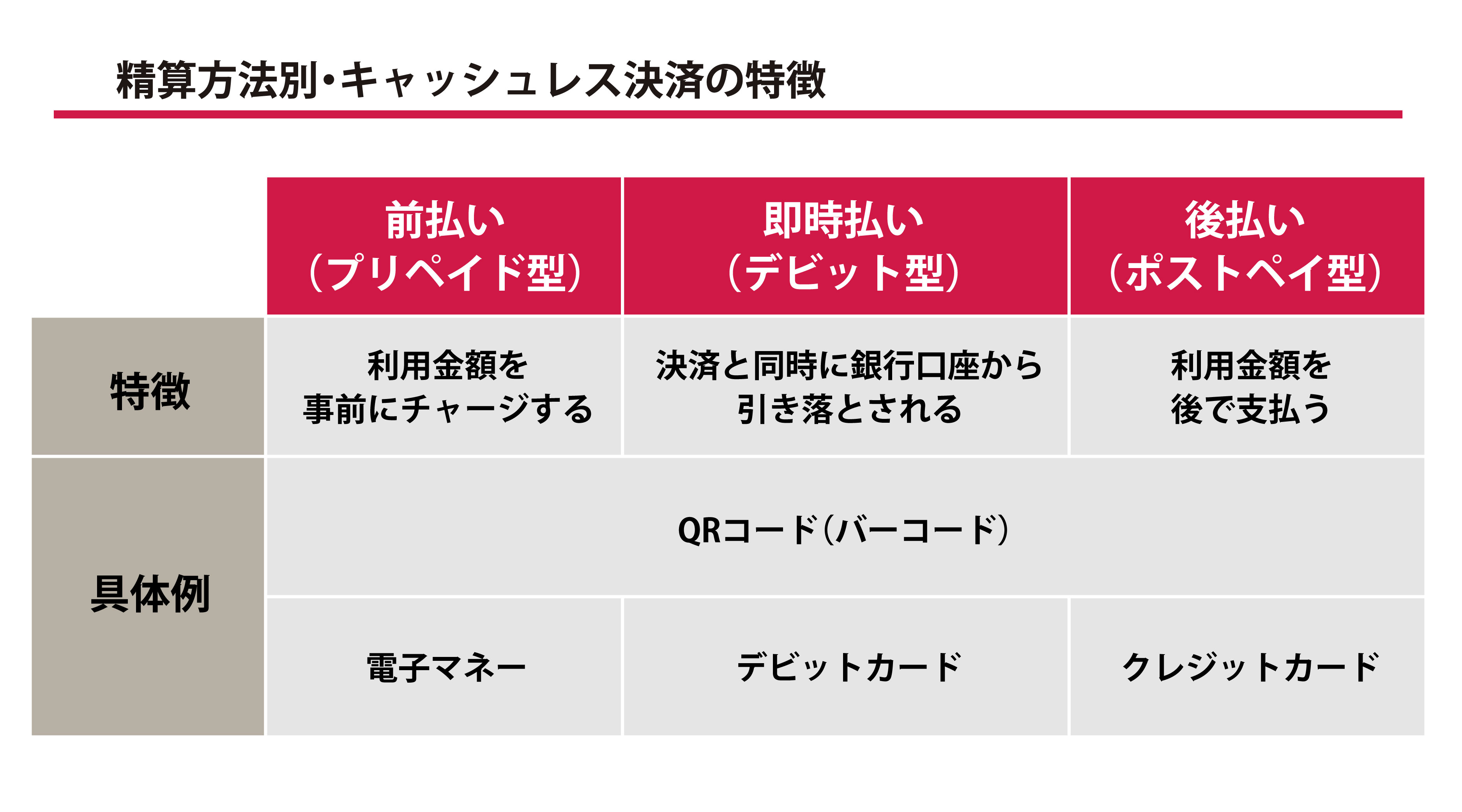

キャッシュレス決済の支払いが発生するタイミングは、「前払い(プリペイド型)」「即時払い(デビット型)」「後払い(ポストペイ型)」のいずれかになります。

それぞれの精算方法の特徴は下記の図のとおりです。

支払いタイミングは、利用する決済サービスや支払方法の設定によって異なります。

たとえば、クレジットカード決済は後払い、デビットカード決済は即時払いです。

電子マネー決済は前払いであることが多いですが、QRコード決済のように、利用者が設定する支払方法によって、3種類のすべてに対応できるものもあります。

次からは、キャッシュレス決済の種類ごとの仕組みを見ていきましょう。

支払いタイミングについては、下記の記事をご覧ください。

クレジットカード決済は、国内で最も多く利用されているキャッシュレス決済です。精算方法は、すべて後払いになります。

仕組みは、下記の図のとおりです。

利用者がクレジットカードで決済した利用代金は、クレジットカード会社が一時的に立て替えて店舗に支払います。このとき、利用代金から所定の決済手数料が差し引かれます。

その後、定められた支払日になると、クレジットカード会社は利用者の預金口座から一定期間の利用代金をまとめて引き落とす仕組みです。

なお、利用者は、1回払い(一括払い)のほか、分割払いやリボ払い、ボーナス払いなど、都合に合わせて支払方法を選ぶこともできます。

店舗でクレジットカード決済を利用する場合、決済端末にカードを差し込み、暗証番号の入力またはサインをするのが基本的な流れです。

最近では、決済端末にカードをかざすだけで支払いが完了する、タッチ決済機能が付帯されたクレジットカードもあります。

クレジットカード決済については、下記の記事をご覧ください。

タッチ決済については、下記の記事をご覧ください。

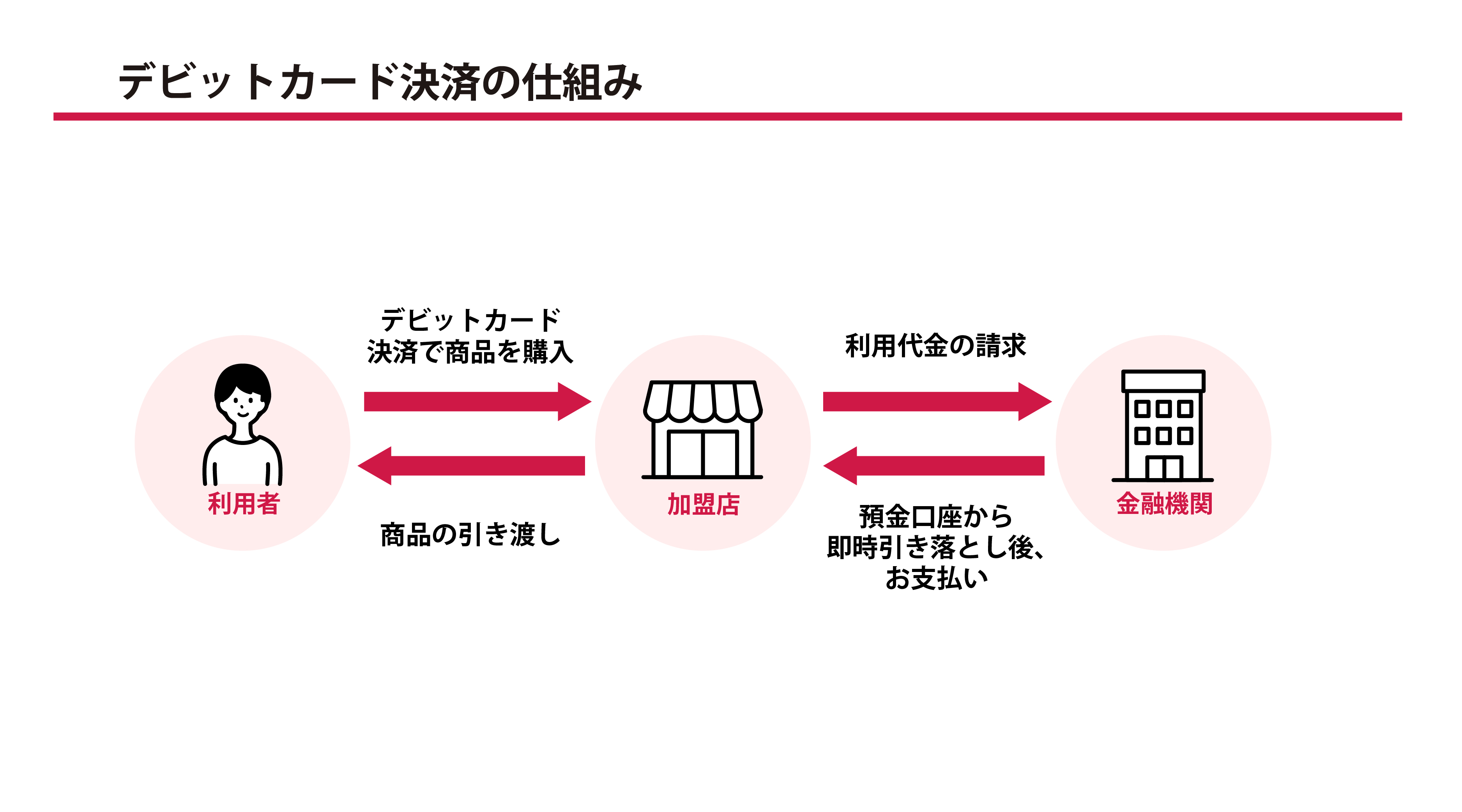

デビットカード決済は、支払いを行うと同時に、登録した預金口座から利用代金が引き落とされる即時払いです。仕組みは下記の図のとおりです。

店舗でデビットカード決済を利用する場合は、クレジットカード同様、決済端末にカードを差し込み、暗証番号の入力またはサインをするのが基本です。

タッチ決済機能が付帯されている場合は、決済端末にデビットカードをかざすだけで支払いが完了します。

デビットカード決済については、下記の記事をご覧ください。

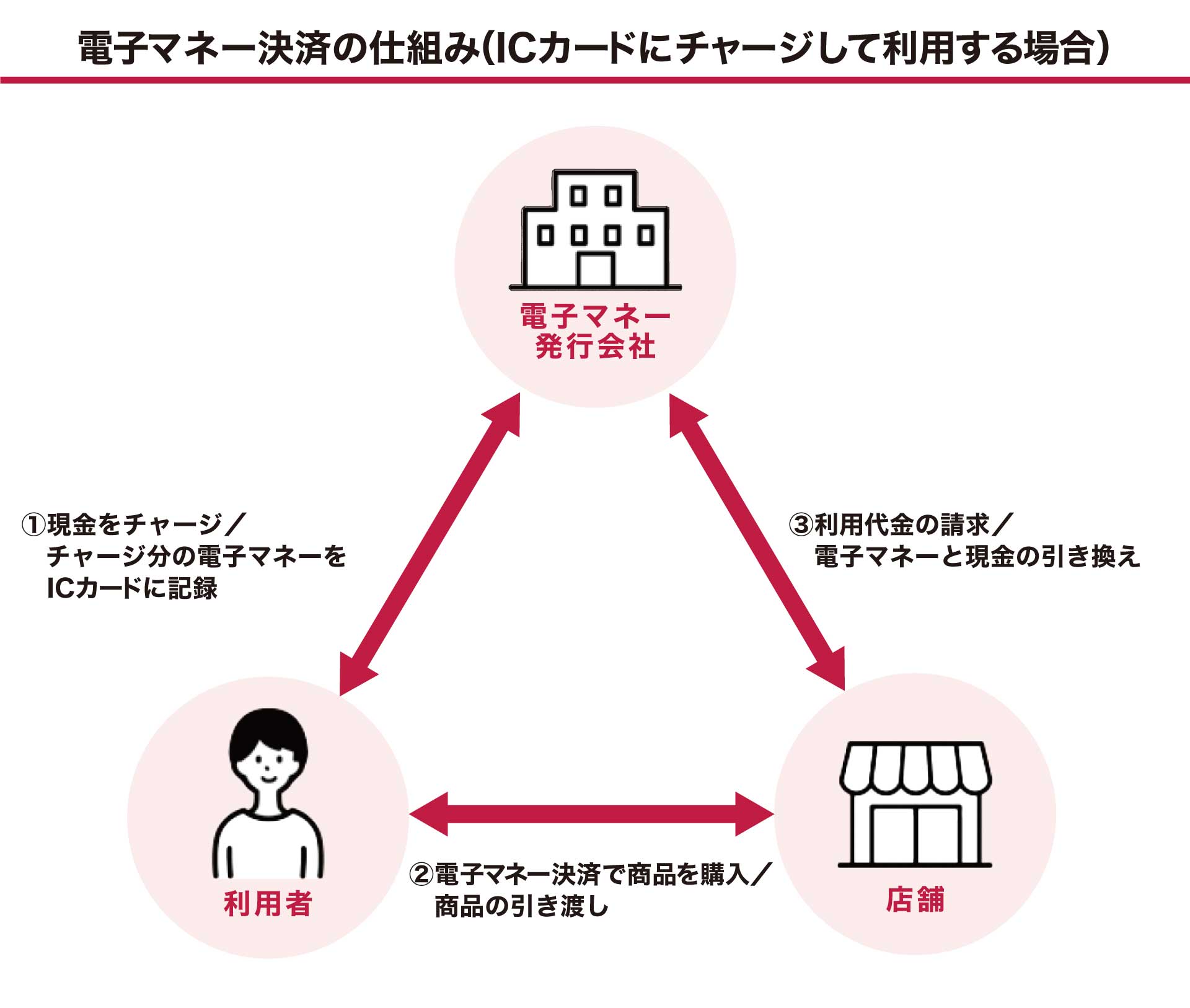

電子マネーとは、ICカードやスマートフォンでつかえる電子データ化されたお金のことです。仕組みは下記の図のとおりです。

電子マネー決済は、ICカードやスマートフォンのアプリにあらかじめ現金をチャージする前払いが一般的ですが、預金口座から直接引き落とされる即時払いや、クレジットカードと連携できる後払いを選択できる場合もあります。

たとえば、ドコモの「iD」は、前払い、即時払い、後払いの3つの支払いタイプを選ぶことが可能です。

店舗で電子マネー決済を利用する場合は、基本的にICカードやスマートフォンを決済端末にかざすだけで支払いが完了します。

電子マネーについては、下記の記事をご覧ください。

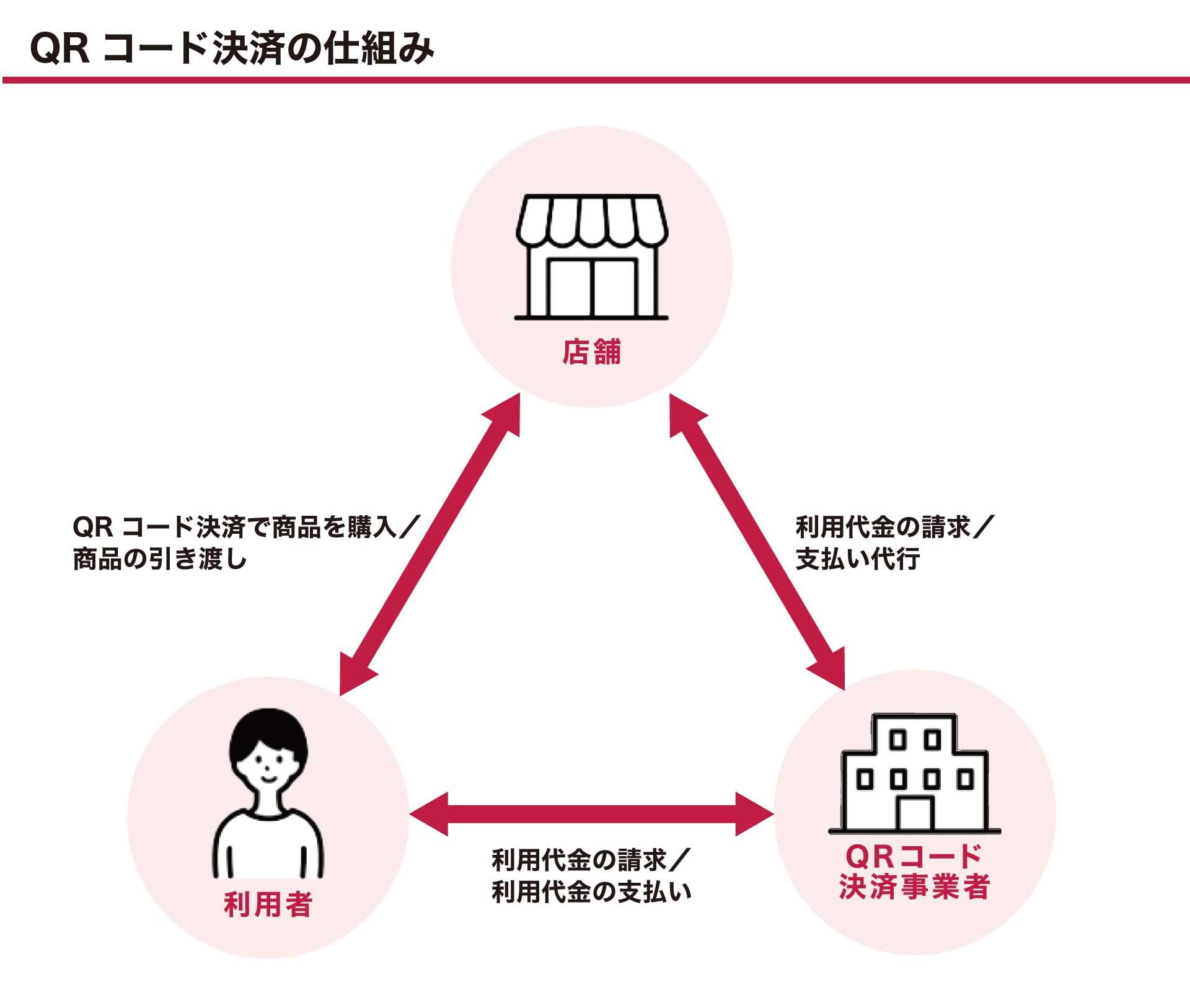

キャッシュレス決済のなかでも、利用額・利用件数ともに急激な伸びを見せているのが、QRコード決済です。QRコード決済は、スマートフォンの決済アプリと、QRコード(バーコード)を利用して支払われます。

あらかじめ決済アプリにお金をチャージする前払いのほか、預金口座またはデビットカードを決済アプリに登録する即時払い、クレジットカードを登録して支払う後払いも可能です。

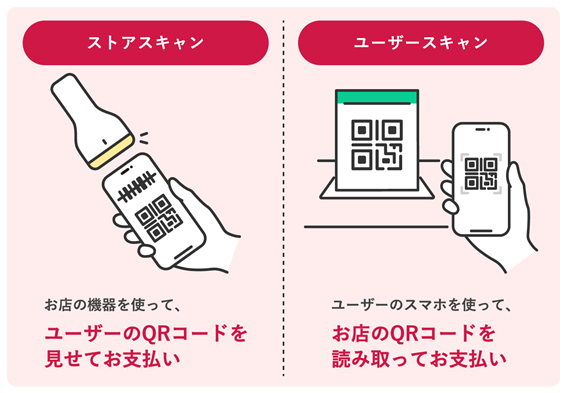

なお、QRコード決済を店舗で利用する際には、2つの方式があります。

利用者がスマートフォンで表示させたQRコードを店舗が決済端末で読み取る方法を「ストアスキャン方式」、利用者が店頭に掲示しているQRコードをスマートフォンで読み取る方法を「ユーザースキャン方式」といい、導入時にいずれかを選択できます。

QRコード決済については、下記の記事をご覧ください。

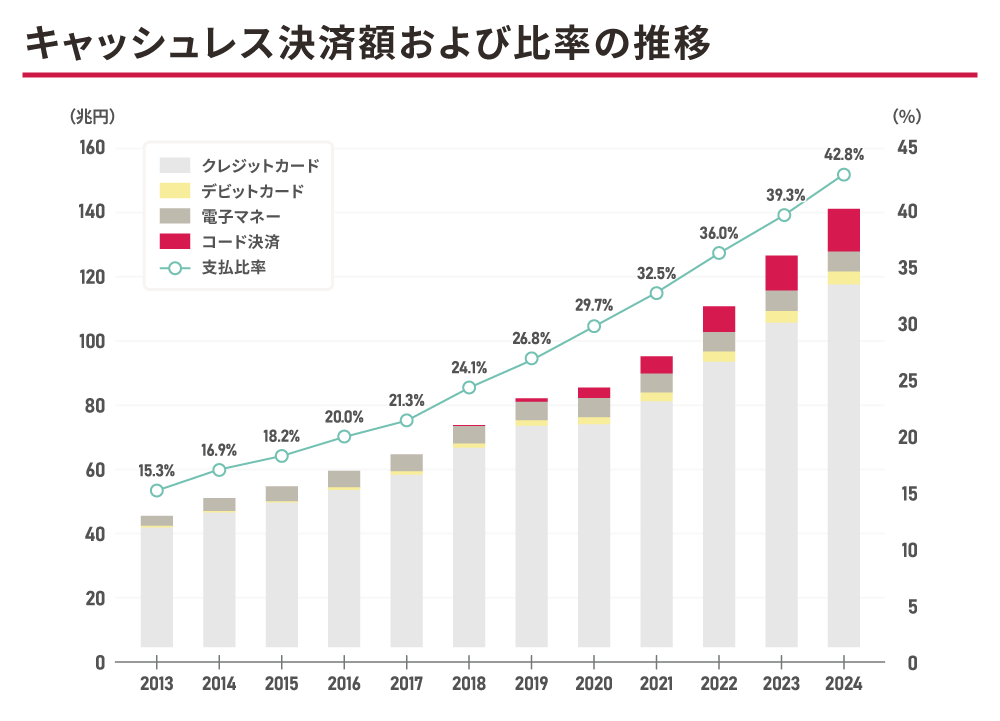

経済産業省が発表したデータによると、2024年の日本のキャッシュレス決済比率は42.8%に達し、前年(2023年)の39.3%から3.5ポイント上昇しました。

同省が2018年に掲げた「2025年までにキャッシュレス比率を40%程度にする」という目標を、前倒しで達成したことになります。

今後は世界最高水準とされる80%をめざすため、キャッシュレス市場はますます拡大していくと考えられます。

※参照:経済産業省「2024年のキャッシュレス決済比率を算出しました」

https://www.meti.go.jp/press/2024/03/20250331005/20250331005.html

また、キャッシュレス決済手段の内訳を見ると、決済比率が最も高いのはクレジットカード決済ですが、急激に普及しているのは、QRコードやバーコードを使用したコード決済です。

キャッシュレス決済の利用率については、下記の記事をご覧ください。

店舗にキャッシュレス決済を導入するには、決済事業者と直接契約する方法と、決済代行会社を利用する方法があります。

直接決済事業者と契約するには、利用したい決済サービスを運営する決済事業者へ個別に問い合わせをし、加盟店契約を結びます。

一般的に、決済代行会社を利用するよりも手数料は割安になります。ただし、複数のキャッシュレス決済サービスを導入する場合は、種類ごとに手続きをしなければなりません。

特定のキャッシュレス決済を導入する際に向いている方法といえるでしょう。

d払い導入の流れについては、下記のページをご覧ください。

決済代行会社を利用すると、複数のキャッシュレス決済サービスをまとめて契約可能です。さまざまな種類のキャッシュレス決済を一括して導入でき、手続きや管理の手間が軽減されます。ただし、直接契約に比べて手数料が高くなる場合があるため、コストを確認しておきましょう。

また、複数のキャッシュレス決済を導入する場合は、一般的に決済専用端末を設置する必要があります。決済代行会社によっては端末のレンタルに対応していることがあるため、事前に確認することをおすすめします。

キャッシュレス決済には、主に「クレジットカード決済」「デビットカード決済」「電子マネー決済」「QRコード決済」があり、それぞれ仕組みが異なります。キャッシュレス決済の導入を検討するなら、種類ごとの仕組みの違いをしっかり把握することが大切です。

キャッシュレス決済を導入する際に気になるのがコストです。多くのキャッシュレス決済では、決済端末の設置が必要ですが、QRコード決済はユーザースキャン方式を採用すれば、決済端末は必要ありません。

QRコード決済を導入するなら、ドコモのd払いがおすすめです。d払いは、スマートフォンのアプリをつかって行うキャッシュレス決済です。d払いなら、1億人を超えるdポイントクラブ会員に店舗の存在をアピールでき、集客・売上アップが見込めるでしょう。

また、ドコモでは、d払い加盟店で利用できる「スーパー販促プログラム」を提供しています。「スーパー販促プログラム」をつかえば、お客さまに加盟店からのメッセージやキャンペーン情報を配信でき、集客や利用単価アップといった施策ができるようになります。

キャッシュレス決済の導入をお考えの場合は、ぜひ、ドコモのd払いをご検討ください。

d払い導入事例については、下記のページをご覧ください。

※QRコードは、株式会社デンソーウェーブの登録商標です。

スマートフォンからでもダウンロードいただけます

よくあるご質問

キャッシュレス決済にはどのような種類がありますか?

キャッシュレス決済には、「クレジットカード決済」「デビットカード決済」「電子マネー決済」「QRコード決済」などがあります。それぞれ支払いのタイミングや仕組みが異なります。

QRコード決済の仕組みは?

QRコード決済は、スマートフォンの決済アプリと、QRコード(バーコード)を利用して支払われます。

あらかじめ決済アプリにお金をチャージする前払いのほか、預金口座またはデビットカードを決済アプリに登録する即時払い、クレジットカードを登録して支払う後払いも可能です。

キャッシュレス決済とは?

キャッスレス決済とは、現金(紙幣や硬貨)をつかわずに支払う方法です。精算方法は下記の3種類があります。

・あらかじめお金をチャージした範囲で支払いを済ませる「前払い」

・後日、指定された口座から引き落とされる「後払い」

・利用すると同時に指定口座から引き落とされる「即時払い」

監修者プロフィール

黒川 一美

日本FP協会 AFP認定者、2級ファイナンシャル・プランニング技能士

大学院修了後、IT企業や通信事業者のセールスエンジニア兼企画職として働く。出産を機に退職し、自分に合ったお金との向き合い方を見つけるため、FP資格を取得。現在は3人の子育てをしながら、多角的な視点からアドバイスができるFPを目指して活動中。

関連記事

2023年10月4日

キャッシュレス決済の導入方法は?選び方や流れについても紹介

2022年12月22日

d払いの手数料はいくらかかる?導入メリットや注意点を解説

2023年10月4日

後払い決済(BNPL)とは?仕組みや導入のメリット・デメリットを解説

2023年1月20日

後払い(ポストペイ型)とは?キャッシュレス決済の種類や特徴を解説

2022年11月28日

スマホ決済の仕組みや支払い方法とは?アプリの種類など基本を解説

2022年11月28日

QRコード決済のはじめ方は?仕組みややり方、アプリの種類も解説

新着記事