坪谷 亮

FPサテライト株式会社 取締役 1級ファイナンシャル・プランニング技能士 / 日本FP協会 認定CFP®

大学時代にFPについて知り、22歳までにCFP®を取得。

FPや金融業界の現状を知り、お客さまとの利益相反を一度も起こしたくないという思いから、2022年にFPサテライト株式会社入社。個人、法人両方のコンサルティングを中立的な視点からサポートしている。

2023年10月4日(最終更新日:2024年12月25日)

キャッシュレス

経営ノウハウ

キャッシュレス決済を導入すると、決済手数料が必要になるほか、キャッシュレス決済の種類によっては初期費用や月額費用がかかったりします。キャッシュレス決済を導入する際には、事前にどのような費用がかかるのかをしっかりと把握しておくことが大切です。手数料などの費用について理解しないままキャッシュレス決済を導入してしまうと、後になって資金繰りに影響を及ぼしてしまうかもしれません。

ここでは、キャッシュレス決済をこれから導入する店舗に向けて、キャッシュレス決済の決済手数料のほか、キャッシュレス決済の種類別に発生する費用や導入メリットについて解説します。

キャッシュレス決済は、紙幣や硬貨といった物理的な現金をつかわずに支払いをする決済方法のことです。経済産業省のデータによれば、日本のキャッシュレス決済比率は年々増加傾向にあり、2023年には39.3% に達しています。キャッシュレス市場が拡大している理由は、お客さまにとっても店舗にとっても、キャッシュレス決済のメリットが大きいからだといえるでしょう。

ここでは、店舗がキャッシュレス決済を導入するメリットについてご紹介します。

キャッシュレス決済を導入するメリットのひとつは、業務効率化の実現です。現金を用いないキャッシュレス決済では、会計の際に現金を受け取って釣銭を渡すという一連の作業が不要です。そのため、会計にかかる時間が短縮されてレジの混雑緩和につながります。キャッシュレス決済の利用により、現金決済に比べてレジ業務の所要時間が35%短縮できるという経済産業省のデータもあります。

さらに、キャッシュレス決済を導入すると、日々の会計がデータ化されるため、売上管理も行いやすくなり、会計ソフトを連動させることによって業務全体の効率化も可能です。

キャッシュレス決済の導入により、販売機会の損失を防ぐことができます。キャッシュレス決済の普及に伴い、外出時に現金を持ち歩かない人は少なくありません。また、2021年に実施した経済産業省の調査には「キャッシュレス決済利用者のうち4割強は、キャッシュレス決済に対応していない店舗の利用を避ける」というデータもあります。現金決済にしか対応していないと、このような潜在顧客が他店舗に流れてしまいかねません。

キャッシュレス決済を導入するメリットとして、客単価の向上も挙げられます。キャッシュレス決済なら、現金の持ち合わせがなくてもお買物が可能です。たとえ高額な商品であっても、お客さまの購入ハードルが下がるため、現金払いに比べて客単価が高くなる傾向があります。

キャッシュレス決済については、下記の記事をご覧ください。

キャッシュレス決済の導入を検討する際に必ず確認しておきたいのが、決済手数料です。決済手数料とは、お客さまがキャッシュレス決済をした際に、店舗が決済事業者に支払う手数料のことを指します。決済手数料の金額は、「決済額の◯%」というように決められており、キャッシュレス決済の種類や決済事業者によって異なります。

なお、決済手数料の負担分を決済金額に上乗せしてお客さまに請求することは、決済事業者との契約違反になるため、行ってはいけません。

キャッシュレス決済の代表的な種類には、「クレジットカード決済」「電子マネー決済」「QRコード決済」があります。それぞれの特徴と決済手数料について見ていきましょう。

決済手数料に関しては、経済産業省が2021年に実施した「キャッシュレス決済 実態調査アンケート 集計結果」のデータをもとにご紹介します。

クレジットカード決済は、国内で最も多く利用されているキャッシュレス決済です。ほかのキャッシュレス決済に比べて限度額が高めに設定されていることが多く、高額のお買物にもつかいやすいという特徴があります。

クレジットカード決済の決済手数料は、カード会社や加盟店の業種、店舗規模などによって異なります。経済産業省の調査によれば、クレジットカード決済の手数料率は3%台前半が割合として最も多く(39%)、次いで3%台後半(21%)となっていますが、5%以上という手数料率も一定数(10%)存在する結果でした。

クレジットカード決済については、下記の記事をご覧ください。

電子マネー決済は、電子化したお金をつかった決済で、主に「交通系」と「流通系」の2種類があります。一般的には、ICカードやスマートフォンアプリなどにあらかじめお金をチャージし、専用の決済端末にカードかスマートフォンをかざすだけで支払いが完了します。お客さま、店舗ともに、会計時に手間がかかりません。

経済産業省の調査によると、電子マネー決済の手数料率は、3%台前半が最も多く(交通系電子マネー43%、その他電子マネー40%)、次いで3%台後半(交通系電子マネー21%、その他電子マネー19%)となっています。

電子マネー決済については、下記の記事をご覧ください。

QRコード決済は、スマートフォンの決済アプリと、QRコードを利用した決済方法です。スマートフォンの画面に提示されたQRコードを店舗がスキャンする「ストアスキャン方式」と、店頭に設置されたQRコードをお客さまが読み込む「ユーザースキャン方式」の2種類があります。

経済産業省の調査によれば、QRコード決済の手数料率は0%台が最も多く(43%)、次いで3%台前半(20%)となっています。ただし、これは2021年の調査であり、当時、決済事業者がサービス普及のために実施していたキャンペーンの影響と考えられます。キャンペーンによって決済手数料ゼロを打ち出していた決済事業者も、その後有料化に踏み切っているケースが多いため、導入にあたっては最新の情報を確認するようにしましょう。

QRコード決済については、下記の記事をご覧ください。

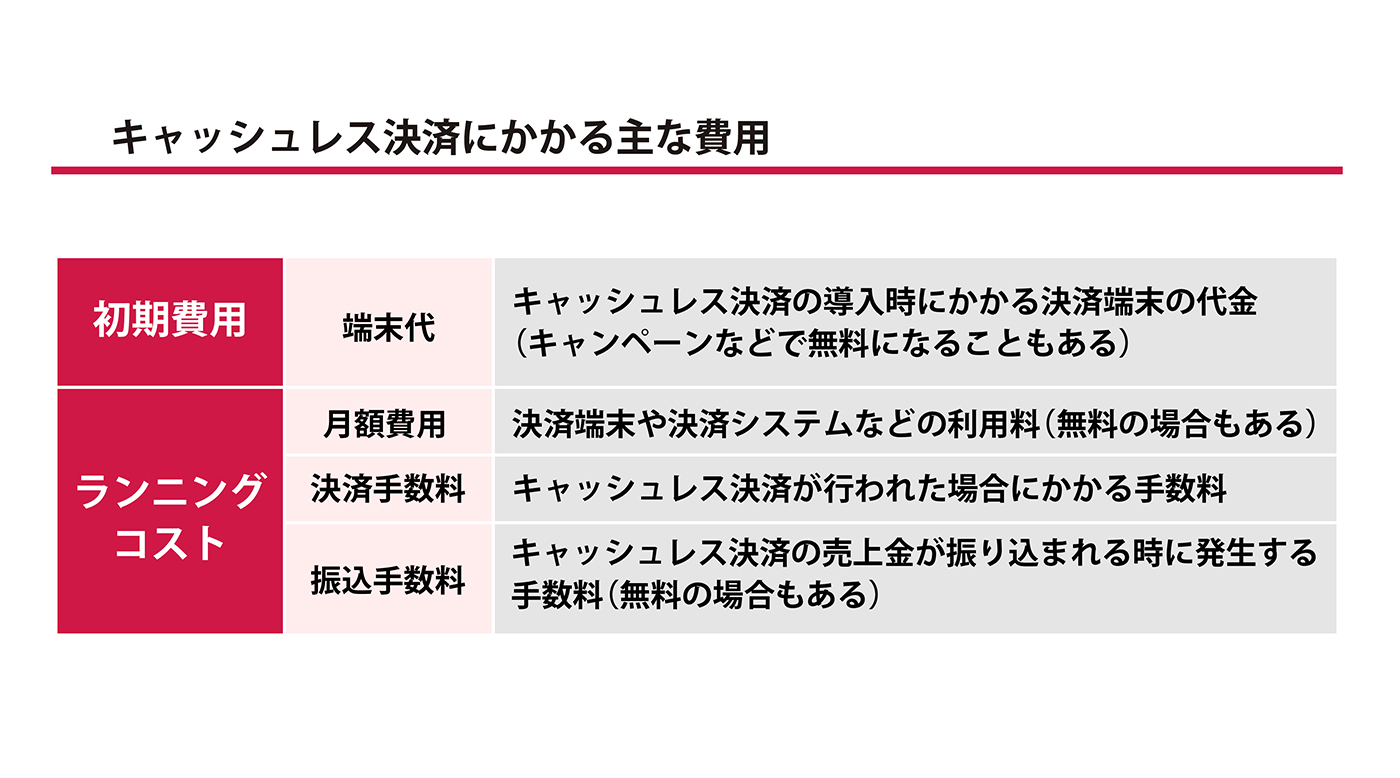

キャッシュレス決済の種類によっては、決済手数料以外にもさまざまな費用がかかることがあります。かかる費用は決済事業者によって異なりますが、主な費用は下記の表のとおりです。ここでは、決済手数料以外の費用について、キャッシュレス決済の種類ごとに見ていきましょう。

■キャッシュレス決済にかかる主な費用

クレジットカード決済では、決済手数料のほかに主に次のような費用がかかります。ただし、決済事業者によっては費用が無料になる場合があるため、事前に確認しましょう。

・初期費用

決済システムの構築や決済端末の導入、加盟料といった初期費用がかかります。

・月額費用

決済システムの利用や運用にかかわる費用として、毎月固定額の支払いが発生します。

電子マネー決済での決済手数料以外にかかる主な費用は下記のとおりです。電子マネー決済の導入費用もクレジットカード決済同様、決済事業者によっては無料になる場合があります。

・初期費用

決済端末の導入などに初期費用がかかります。

・月額費用

決済端末などの利用にかかわる費用で、毎月固定の費用が発生します。

QRコード決済でかかる決済手数料以外の費用は、主に下記のとおりです。決済事業者によっては、条件付きの無料キャンペーンを行っている場合もあります。

・初期費用

ストアスキャン方式では、コードを読み取るための端末が必要です。ユーザースキャン方式なら、端末費用はかかりません。

・振込手数料

QRコード決済による売上が口座に振り込まれる際に、1回数百円ほどの振込手数料がかかる場合があります。決済事業者によっては無料の場合もあります。

キャッシュレス決済にはさまざまな種類があり、導入する際にどれを選べばいいのか迷うことがあるかもしれません。導入するキャッシュレス決済は、次のようなポイントを意識して選ぶといいでしょう。

どのキャッシュレス決済方法が自分の店舗に適しているかは、立地や業種、商品の価格帯、客層などによっても異なります。最も利用されているキャッシュレス決済はクレジットカード決済ですが、利用が急増しているのはQRコード決済です。QRコード決済は、サービス開始時から若年層を中心に利用が急増していますが、近年ではシニア層の利用も増加傾向にあります。

2021年に調査が行われた経済産業省の「キャッシュレス決済 実態調査アンケート 集計結果」によれば、クレジットカード決済は客単価3,000~5万円未満程度の中間的な単価帯で導入率が高く、QRコード決済は客単価1,000~3,000円未満程度の低価格帯の店舗で導入率が高い傾向があります。店舗が駅に近い場合は、交通系の電子マネー決済に対応すると販売機会の拡大につながるかもしれません。周辺や同業種の店舗の導入状況などもチェックして、最適な決済方法を選ぶことをおすすめします。

キャッシュレス決済のサービスによって、かかる費用には違いがあります。そのため、サービスごとの初期費用や月額費用、手数料などをしっかり比較することが大切です。また、決済事業者によっては、初期費用が無料になるキャンペーンを実施していることもあるため、確認してみましょう。

キャッシュレス決済の導入費用を抑えたい場合は、QRコード決済のユーザースキャン方式がおすすめです。店舗はQRコードを掲示するだけなので、多くの場合、決済端末などの初期費用はかかりません。

キャッシュレス決済を導入するには、決済事業者と直接契約する方法のほか、決済代行会社を利用する方法もあります。決済代行会社を利用すると、複数のキャッシュレス決済サービスをまとめて契約することができます。いくつかのキャッシュレス決済サービスを同時に導入したい場合は、申込みにかかる手続きの手間が省け、管理もしやすくなるでしょう。

ただし、決済代行会社は、複数のサービスを一括で手続きできる分、直接契約に比べて手数料は高くなる場合があります。また、決済代行会社によって、決済手数料しか発生しない場合と、初期費用や月額費用のほかにトランザクション費用が発生するケースがあります。

トランザクション費用とは、データ転送にかかる通信費のことです。決済金額にかかわらず、決済の処理ごとに1回数円〜数十円単位で固定の費用が発生します。決済代行会社を利用する際には、費用について事前にしっかりと確認しておきましょう。

キャッシュレス決済を導入するなら、ドコモの「d払い」を検討してみてはいかがでしょうか。d払いは、スマートフォンのアプリをつかって行うキャッシュレス決済です。ドコモユーザーを中心に多くの人に利用されています。メルペイとの共通QRコードであれば、d払いの導入によってメルペイユーザーの集客も期待できます。

メルペイとの共通QRコードの場合、月額費用は無料です。d払いの利用にかかる手数料は、入金予定額が1万円以上であれば2.6%の決済手数料のみ*です。なお、入金予定額が1万円未満の場合は、翌月以降1万円以上に達するまで口座への入金は繰り越されます。売上金額にかかわらず、設定した入金頻度のサイクルで入金させることも可能です(1万円未満の入金は、税込200円の振込手数料がかかります)。

※ 別途消費税相当額がかかります。

d払いの手数料や導入メリットについては、下記の記事をご覧ください。

キャッシュレス決済には、クレジットカード決済や電子マネー決済、QRコード決済などさまざまな種類がありますが、いずれも導入にあたっては決済手数料がかかります。決済手数料は、キャッシュレス決済の種類や決済事業者、店舗規模などによっても異なるため、導入前にしっかり比較検討することが大切です。

また、キャッシュレス決済によっては、決済手数料のほかに初期費用や月額費用などがかかる場合もあります。

ドコモのd払いなら、1億人以上のdポイントクラブ会員に店舗の存在をアピールでき、集客・売上アップが見込めるでしょう。さらに、ドコモが提供している「スーパー販促プログラム」をつかえば、d払いの加盟店向けに集客や分析、利用単価アップといった施策ができるようになります。

キャッシュレス決済の導入を考える際には、ぜひドコモのd払いをご検討ください。

ドコモが行うさまざまなマーケティング・販促支援ソリューションについては、下記のページをご覧ください。

※QRコードは、株式会社デンソーウェーブの登録商標です。

スマートフォンからでもダウンロードいただけます

よくあるご質問

キャッシュレス決済と現金払い比率はどちらが多いですか?

経済産業省のデータによれば日本のキャッシュレス決済比率は年々増加傾向にあります。2023年には39.3%に達しており、キャッシュレス市場が拡大しています。

キャッシュレス決済の決済手数料はどのぐらいですか?

経済産業省の調査によると、クレジットカード決済や電子マネー決済の手数料率は3%台前半が割合として最も多い結果となっています。QRコード決済の手数料率は0%台が最も多いですが、これは、調査当時の決済事業者がサービス普及のために実施していたキャンペーンの影響と考えられます。

キャッシュレス決済導入にかかる費用は?

キャッシュレス決済の種類によっては、決済手数料以外にも、端末代や月額費用、振込手数料などさまざまな費用がかかることもあります。決済代行会社を利用する場合は、決済手数料しか発生しないケースと、初期費用や月額費用、トランザクション費用などがかかるケースがあるため、事前に確認することが大切です。

監修者プロフィール

坪谷 亮

FPサテライト株式会社 取締役 1級ファイナンシャル・プランニング技能士 / 日本FP協会 認定CFP®

大学時代にFPについて知り、22歳までにCFP®を取得。

FPや金融業界の現状を知り、お客さまとの利益相反を一度も起こしたくないという思いから、2022年にFPサテライト株式会社入社。個人、法人両方のコンサルティングを中立的な視点からサポートしている。

関連記事

2023年10月4日

個人事業主が電子決済を導入するメリット・デメリットや種類を解説

2022年12月22日

キャッシュレス決済端末とは?端末機の選び方や導入方法を解説

2024年3月26日

キャッシュレス決済の導入に活用できる補助金・助成金を解説

2023年10月4日

キャッシュレス決済の導入方法は?選び方や補助金についても紹介

2023年10月4日

後払い決済(BNPL)とは?仕組みや導入のメリット・デメリットを解説

2022年12月22日

d払いの手数料はいくらかかる?導入メリットや注意点を解説

新着記事