決済とは、商品やサービスの代金を支払い、取引を完了させること

決済とは、商品やサービスの代金を支払い、取引を完了させることです。

経済取引では、買手が代金を支払う義務(債務)を負い、売手には代金を受取る権利(債権)が発生します。決済は、買手が売手に代金を支払い、債務と債権を解消させる仕組みです。

最も身近な例は、商品購入時に現金を渡す、現金決済です。ほかにも、クレジットカード決済、電子マネー決済、銀行振込など、さまざまな決済方法があります。

どの決済手段を導入するかは、お客さまの利便性や売上管理に直結する重要な要素です。

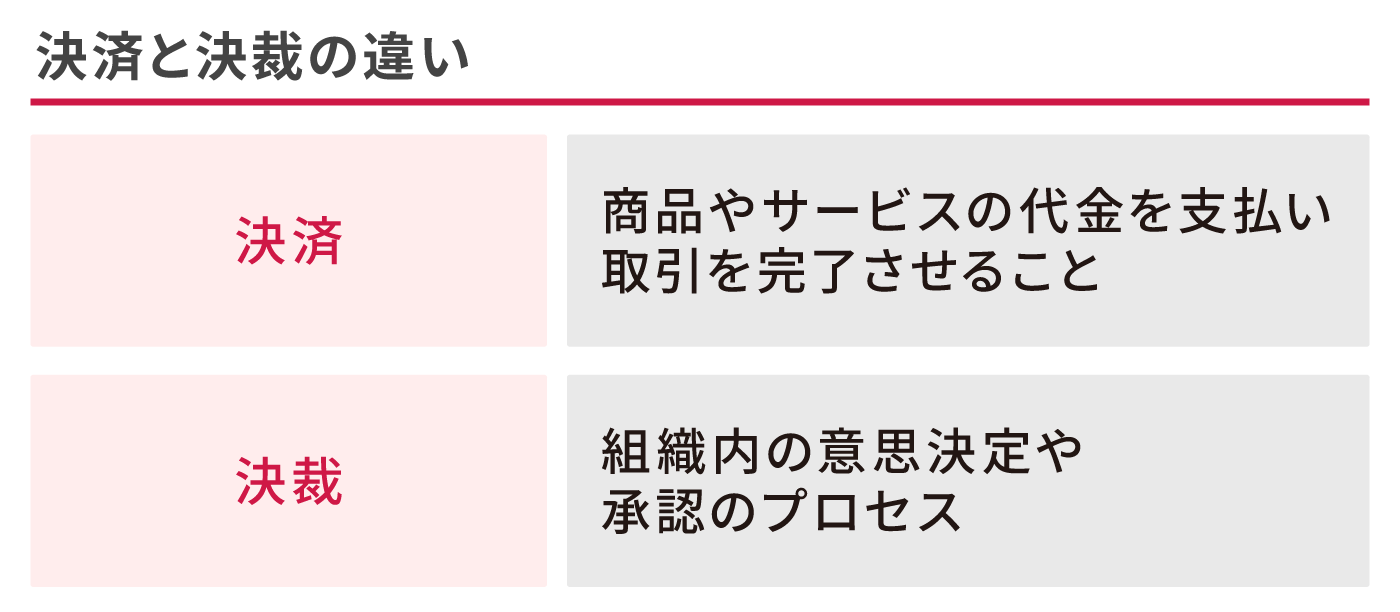

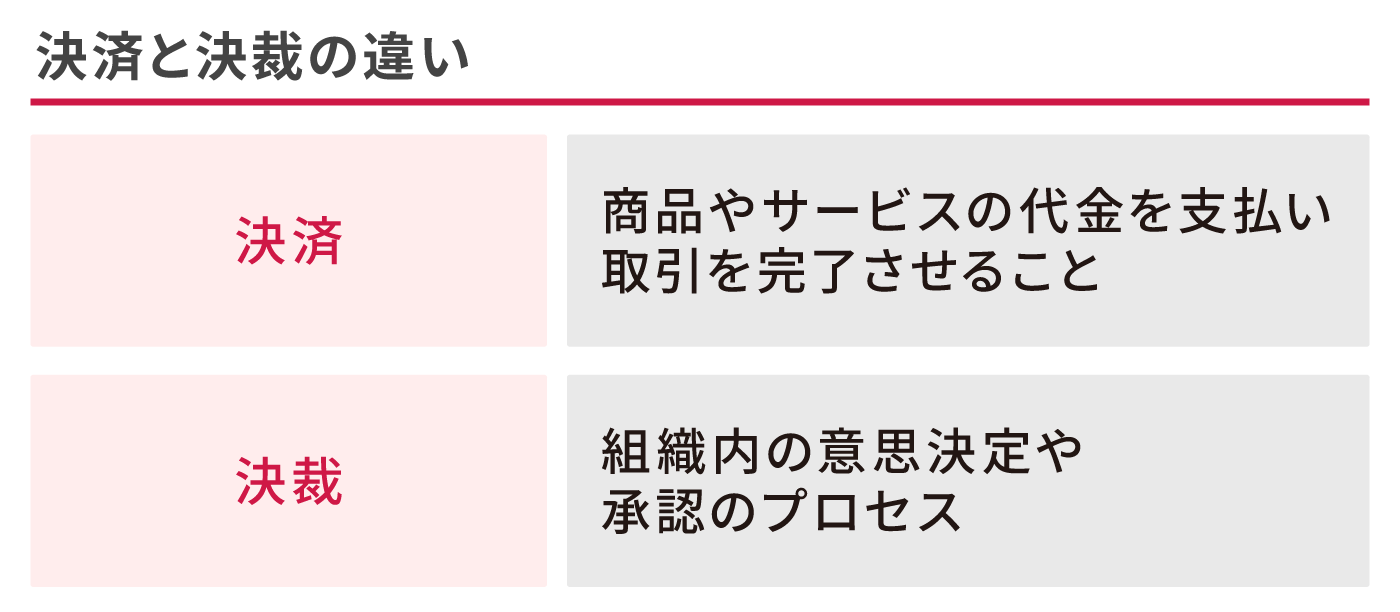

「決済」と「決裁」の違い

企業勤めの経験がある人のなかには、「けっさい」と聞くと「決裁」を思い浮かべる人もいるかもしれません。決済と決裁は読み方が同じですが、下記のとおり意味は全く異なります。

決済は、前述したとおり、商品やサービスの代金を支払い、取引を完了することです。

一方の決裁は、企業などの組織で、権限を持つ人が内容を確認し、承認する手続きを指します。

いずれもビジネスの現場でよくつかわれる言葉ですが、意味を混同しないように気をつけましょう。

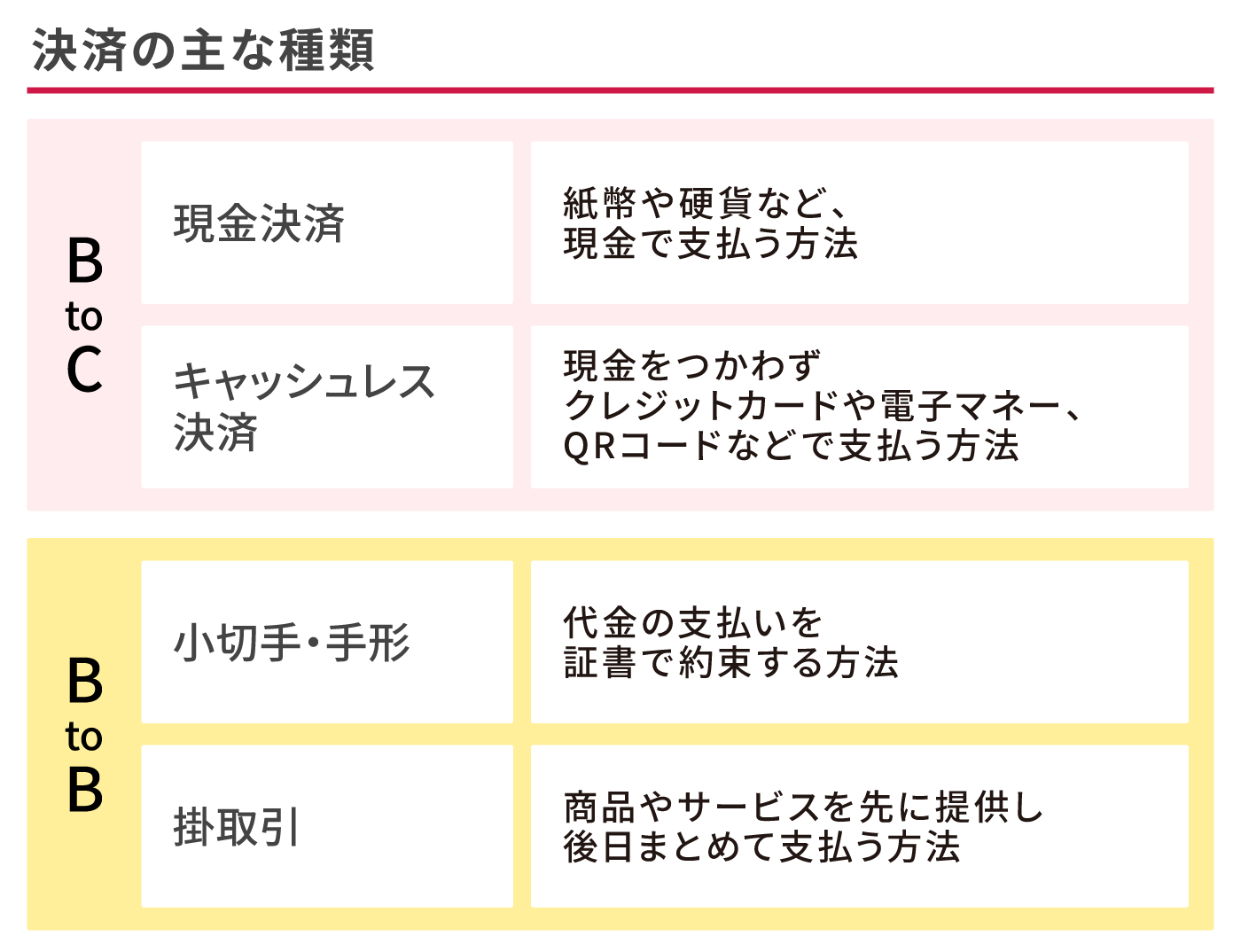

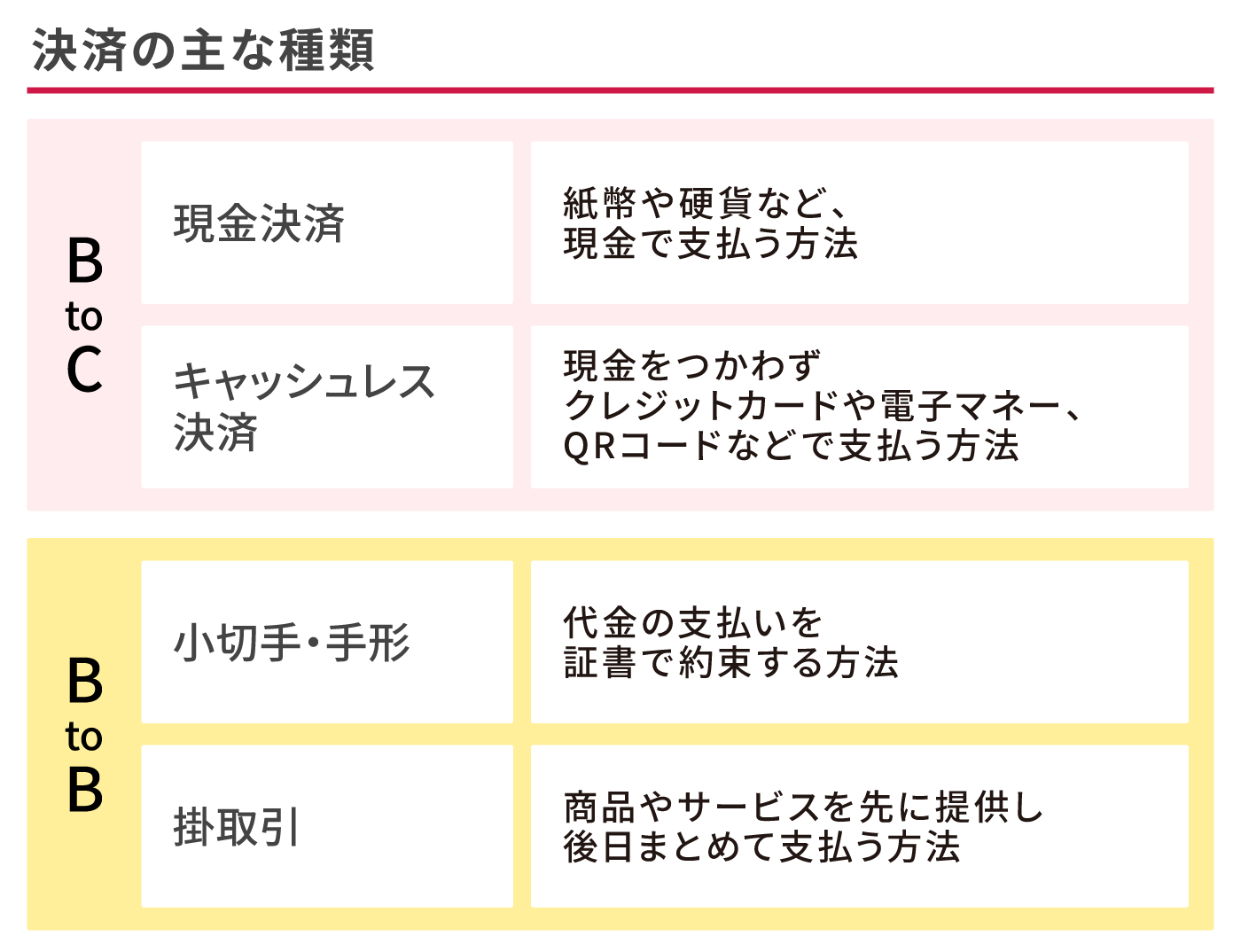

決済の主な種類

決済の主な種類は、現金決済、キャッシュレス決済、小切手・手形、掛取引の4つです。

このうち、「現金決済」と「キャッシュレス決済」は、店舗などの事業者とお客さまのあいだで行われる取引(BtoC)でよく用いられます。

一方、小切手・手形と掛取引は、企業間取引(BtoB)でつかわれる決済方法です。

それぞれの決済方法の特徴を見ていきましょう。

現金決済

現金決済は、商品やサービスの代金を紙幣や硬貨などの現金で支払う方法です。

一般的な支払手段として、昔から広く利用されてきました。基本的には、商品やサービスの提供を受けたときに、その場で現金を支払います。

メリットは不正利用のリスクが低い点ですが、管理負担が大きく、業務効率の面では課題が残ります。

キャッシュレス決済

キャッシュレス決済は、現金をつかわずに支払いを行う方法です。

キャッシュレス決済にはさまざまな方法がありますが、主にカードをつかう方法と、スマートフォンをつかう方法の2つにわけられます。

代表的な例は次のとおりです。

<カードをつかうキャッシュレス決済>

・クレジットカード

・デビットカード

・プリペイドカード(電子マネー)

<スマートフォンをつかうキャッシュレス決済>

・QRコード(バーコード)決済

・非接触型決済

・キャリア決済

キャッシュレス決済の利用シーンは、店舗でのお買物や飲食やオンラインショッピング、サブスクリプションサービスの利用など、拡大しています。

キャッシュレス決済に対応すれば、ポイント還元などを重視するお客さまを取り込めるほか、レジ業務の効率化や混雑緩和にもつながります。一方で、導入コストや手数料の負担が発生する点はデメリットといえるでしょう。

キャッシュレス決済については、下記の記事をご覧ください。

キャッシュレス決済とは?種類や活用メリットをわかりやすく解説

小切手・手形

小切手・手形は、主に企業間取引で用いられる決済方法です。

代金の支払いを証書(小切手・手形)で約束するもので、信用取引の一種といえます。

なお、小切手は受け取った時点ですぐに現金化できるのが特徴ですが、手形は記載された支払期日を迎えるまで現金化できません。

いずれも現金を持ち歩く必要がなく、安全性が高い一方で、発行元の信用状況によっては不渡りなどのリスクがあります。

なお、紙の手形・小切手は2026年度末を目途に廃止が予定されており、今後は電子化された決済手段への移行が進められています。

掛取引

掛取引は、商品やサービスを先に提供し、後日まとめて支払う仕組みです。

「月末締め・翌月払い」といった形で、企業間で継続的な取引を行う際によく利用されます。

すぐに現金をやりとりする必要がなく、取引をスムーズに続けられる点がメリットですが、支払いが遅延したり、取引先の経営状況によっては代金を回収できなくなったりするリスクもあります。

支払いタイミングによる決済の種類

決済方法は、支払いのタイミングによっても分類することができます。支払いのタイミングは「前払い決済」「即時決済」「後払い決済」の3種類です。

それぞれについて詳しく見ていきましょう。

<支払いタイミングによる決済の種類>

・前払い決済

・即時決済

・後払い決済

前払い決済

前払い決済は、商品やサービスを受け取る前にお金を支払う方法です。

代表的な例としては、商品券やプリペイドカードのほか、事前に現金をチャージして使用する交通系電子マネーなどがあります。

あらかじめ支払うため、つかいすぎを防ぎやすく、支払いもスムーズに行える点がメリットです。一方で、残高が不足すると再度チャージが必要になるほか、払い戻しができないケースがある点はデメリットといえるでしょう。

即時決済

即時決済は、商品やサービスの提供と同時に支払いを行う方法です。

代表的な例としては、現金払いのほか、利用と同時に銀行口座から代金が引落とされるデビットカードなどがあります。

取引のタイミングで決済が完了するため、支払い忘れや未回収の心配がないというメリットはありますが、口座残高が不足していると支払えない点はデメリットになることもあります。

後払い決済

後払い決済は、商品やサービスの提供を受けた後に、支払いをする方法です。

クレジットカードや小切手・手形のほか、携帯電話料金と合算して利用代金を支払うキャリア決済も後払い決済にあたります。

商品やサービスの提供後に支払うため、購入のハードルが低く、利便性が高い一方で、支払いの遅延や未回収が発生するリスクがあります。

キャッシュレス化が進む背景

決済方法のなかでも、近年利用シーンが拡大しているのがキャッシュレス決済です。

キャッシュレス化が進む背景には、次のような社会的ニーズがあります。

<キャッシュレス化が進む背景>

・レジ業務の効率化や人手不足の解消

・現金決済のコスト削減

・インバウンド対策

レジ業務の効率化や人手不足の解消

店舗では、人手不足やレジ業務の負担増が深刻な課題となっています。

現金での会計は、金額確認や釣銭の受け渡し、レジ締め作業などに手間がかかり、スタッフの負担が大きくなります。

人件費の上昇や人材確保の難しさが続くなか、こうした作業を省力化できる仕組みとして、キャッシュレス決済の導入が求められているのです。

経済産業省が2021年に実施した調査では、キャッシュレス決済の利用により、現金決済に比べてレジ業務の所要時間が約35%短縮されたという結果も報告されています。

このように、人手不足への対応と生産性向上の必要性が、キャッシュレス化を後押しする大きな要因となっています。

現金決済のコスト削減

キャッシュレス化が進む背景には、現金決済にかかる膨大なコストを削減したいという社会的な要請もあります。

現金決済の社会的な仕組みを保つには、金融機関のATM関連費用や窓口の人件費、店舗における現金関連業務にかかる費用など、さまざまなコストが必要です。

2022年の経済産業省の調査によると、こうした現金決済インフラを維持するためのコストは、年間約2.8兆円にのぼります。

一方で、キャッシュレス決済比率が80%に達した場合、約7兆円の経済効果・コスト削減効果が期待できると予想されています。

キャッシュレス化は、単なる利便性の向上にとどまらず、社会全体のコスト構造を見直す動きとしても注目を集めているのです。

インバウンド対策

キャッシュレス化の推進は、訪日外国人への対応力を高めるために欠かせない施策です。

多くの国ではキャッシュレス決済が主流となっており、「お買物=キャッシュレス決済」が常識の国も少なくありません。

一般社団法人キャッシュレス推進協議会の「キャッシュレス・ロードマップ2024」によると、2022年のアジア諸国のキャッシュレス決済比率は、韓国99.0%、中国83.5%と高水準です。

こうした背景から、インバウンド需要の取り込みや観光消費の拡大をめざす上で、キャッシュレス化は不可欠な基盤といえるでしょう。

訪日外国人がつかうキャッシュレス決済については、下記の記事をご覧ください。

訪日外国人がつかうキャッシュレス決済は?インバウンド需要への備え方

決済方法の選び方

店舗で決済方法を導入する際は、顧客層や販売チャネルにあわせて、複数の決済方法を組み合わせることが重要です。

お客さまの年齢層や購買スタイルによって利用される決済手段は異なります。

たとえば、若年層ではQRコード決済や電子マネーの利用が多い一方で、高齢層ではクレジットカードや現金のニーズも根強く残っています。

また、店舗の規模や業態にあった決済方法を選ぶためには、導入コストや手数料、入金サイクルに加えて、不正利用対策やサポート体制も事前に確認しておくことが大切です。

キャッシュレス決済を導入するメリット

キャッシュレス決済は、導入する店舗にとってどのようなメリットがあるのでしょうか。

主なメリットをご紹介します。

<キャッシュレス決済を導入するメリット>

・レジ業務の効率化やヒューマンエラーの軽減

・データ活用による売上分析・業務改善

・販売機会の損失防止

レジ業務の効率化やヒューマンエラーの軽減

キャッシュレス決済の導入は、レジ業務を効率化し、ヒューマンエラーを防ぐ上で効果的です。

現金決済では、金額の確認や受け渡し、レジ締めなど細かな作業が多く、こうした手間が増えるほどスタッフの負担が大きくなり、ミスが発生しかねません。

キャッシュレス決済を導入すれば、現金受け渡しや現金管理の手間を省けるため、会計がスムーズになり、日々の業務負担を軽減できます。

その結果、混雑の緩和や作業時間の短縮につながるほか、金額の数え間違いや現金の受け渡しミスといったヒューマンエラーの防止にも効果があります。

データ活用による売上分析・業務改善

キャッシュレス決済を導入すると、店舗の会計をデータ化できることもメリットのひとつです。

キャッシュレス決済では取引内容が自動的にデータとして記録されるため、手作業による集計や入力の手間が省けます。

現金決済でも毎日こまめに集計すれば会計管理は可能ですが、時間がかかる上、ミスが生じるリスクも少なくありません。

データ化された売上情報を活用すれば、時間帯別・商品別の販売傾向を把握し、在庫の最適化や販売戦略の改善につなげることができます。

さらに、日々の会計状況をリアルタイムで確認できるため、経営判断のスピード向上にも役立ちます。

このように、キャッシュレス決済の導入は、店舗のデータ活用を促進し、売上管理からマーケティング戦略まで幅広い改善に貢献する仕組みといえるでしょう。

販売機会の損失防止

キャッシュレス決済を導入するメリットのひとつは、現金を持たないお客さまによる販売機会の損失を防げることです。

キャッシュレス決済は、現金を持ち歩かなくてもお買物ができるという利便性から、ニーズが高まっています。

さらに、多くのキャッシュレス決済サービスでは、利用金額に応じてポイントがたまるため、積極的にキャッシュレス決済を利用したいと考える人も少なくありません。

経済産業省が2021年に実施した調査では、「キャッシュレス決済利用者のうち4割強は、キャッシュレス決済に対応していない店舗の利用を避ける」と回答しています。

つまり、キャッシュレスに対応していない店舗では、購買意欲のあるお客さまを逃してしまう可能性が高いのです。

キャッシュレス決済を導入することは、潜在顧客の流出を防ぎ、販売機会を確実に捉えるための重要な施策といえるでしょう。

キャッシュレス決済の導入方法については、下記の記事をご覧ください。

キャッシュレス決済の導入方法は?選び方や流れについても紹介

顧客層拡大や売上アップをめざすなら、キャッシュレス決済を導入しよう

店舗などの事業者とお客さまのあいだで行われる取引(BtoC)では、主に現金決済とキャッシュレス決済の2種類があります。

日本では依然として現金の利用も多いものの、キャッシュレス決済の普及率は年々上昇しており、今後も拡大が見込まれます。

こうした流れのなかで、顧客層の拡大や売上アップをめざす事業者にとって、キャッシュレス決済は欠かせない対応といえるでしょう。

新たにキャッシュレス決済を導入するなら、ドコモのd払いを検討してみてはいかがでしょうか。

d払いなら、1億人を超えるdポイントクラブ会員に対して、店舗の存在をアピールでき、集客や売上アップにつながります。また、ドコモでは、d払い加盟店向けに「スーパー販促プログラム」を提供しています。このプログラムを活用すれば、お客さまに加盟店からのメッセージやキャンペーン情報を配信でき、さらなる集客や利用単価の向上につながるでしょう。

キャッシュレス決済の導入をお考えの際には、ぜひドコモのd払いをご検討ください。

※QRコードは、株式会社デンソーウェーブの登録商標です。