キャッシュレス・ビジョンとは、支払い方改革宣言として経済産業省が策定したもの

キャッシュレス・ビジョンは、世界のキャッシュレス化の動向を踏まえ、日本の今後のキャッシュレス対応の方向性や具体的な方策を示したものです。2018年4月に、経済産業省によって策定されました。

キャッシュレス・ビジョンでは、日本のキャッシュレス比率を将来的に世界最高水準の80%にすることを目指し、「支払い方改革宣言」として高いキャッシュレス決済比率の実現を宣言しています。

キャッシュレスの定義

キャッシュレス・ビジョンでは、「キャッシュレス」を「物理的な現金(紙幣・貨幣)を使用しなくても活動できる状態」と定義しています。

具体的には、クレジットカード、デビットカード、電子マネー(プリペイド)、スマートフォン決済(QRコード決済)など、消費者と事業者が現金を直接やりとりすることなく支払いができる決済方法を指します。

キャッシュレス・ビジョンが策定された背景

キャッシュレス・ビジョンが策定された背景には、「世界に比べて日本のキャッシュレス化が遅れている」という問題がありました。経済産業省によると、キャッシュレス・ビジョン策定以前、2015年の世界各国のキャッシュレス決済比率は、韓国の89.1%を筆頭に、中国で60.0%、カナダやイギリス、オーストラリアで50%以上という数字があがるなか、日本はわずか18.4%でした。

日本は今後、少子高齢化に伴う労働者人口の減少が予想されており、国の生産性向上が喫緊の課題となっています。キャッシュレス化を進めることは、店舗業務の効率化や流動性向上、消費者にとっての利便性向上など、生産性を上げるためにさまざまなメリットがあると考えられます。

さらに、世界的なキャッシュレス決済の広がりを考慮すれば、インバウンド(訪日観光客)の需要を取り込めることも期待できるでしょう。

このような背景から、今後のキャッシュレス化の方針を具体的に打ち出した、キャッシュレス・ビジョンが策定されました。

各国のキャッシュレス事情

キャッシュレス・ビジョンが2018年に策定されてから、数年が経過しました。この間に、世界と日本のキャッシュレス事情は、どのように変化したのか見ていきましょう。

日本のキャッシュレス決済の動向

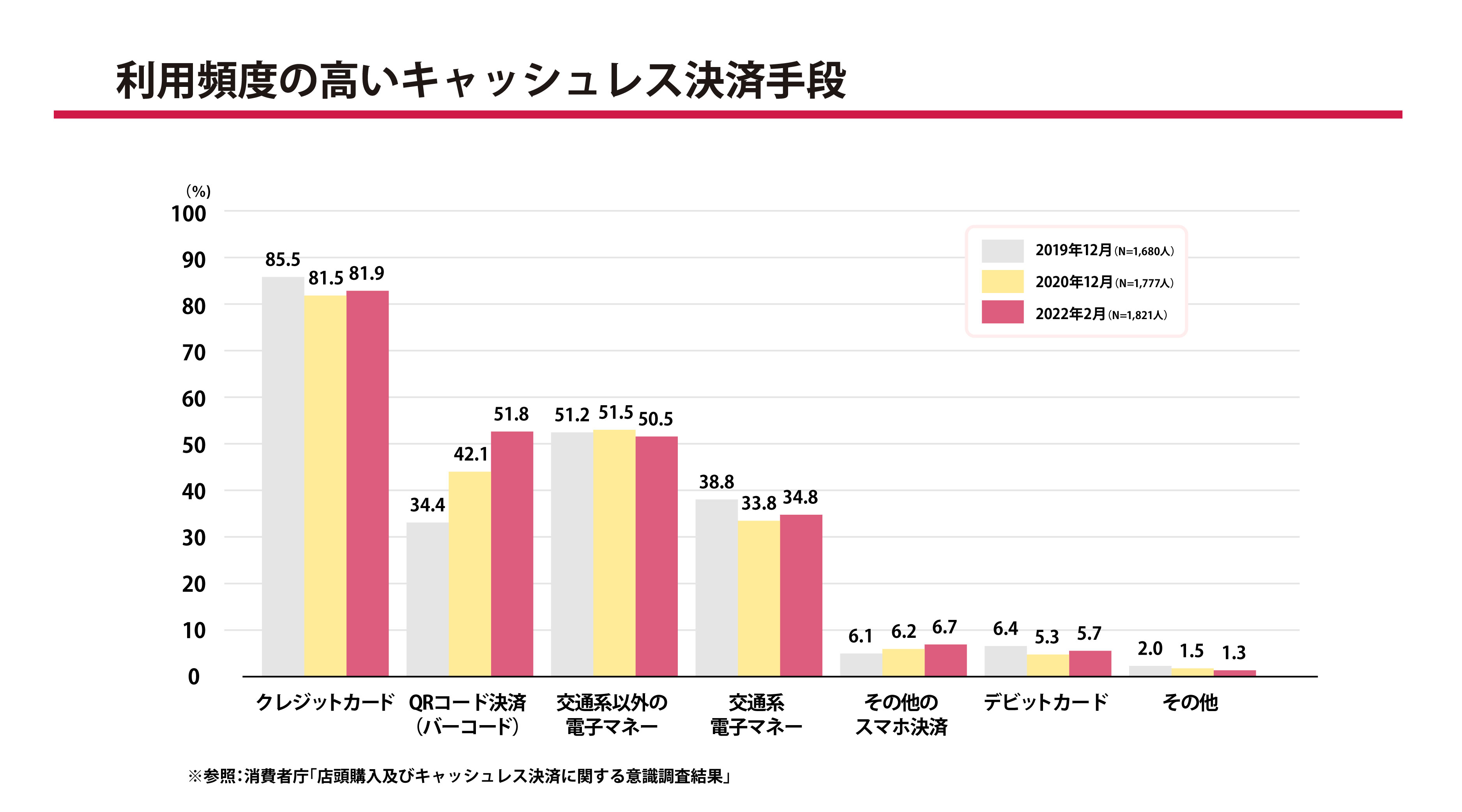

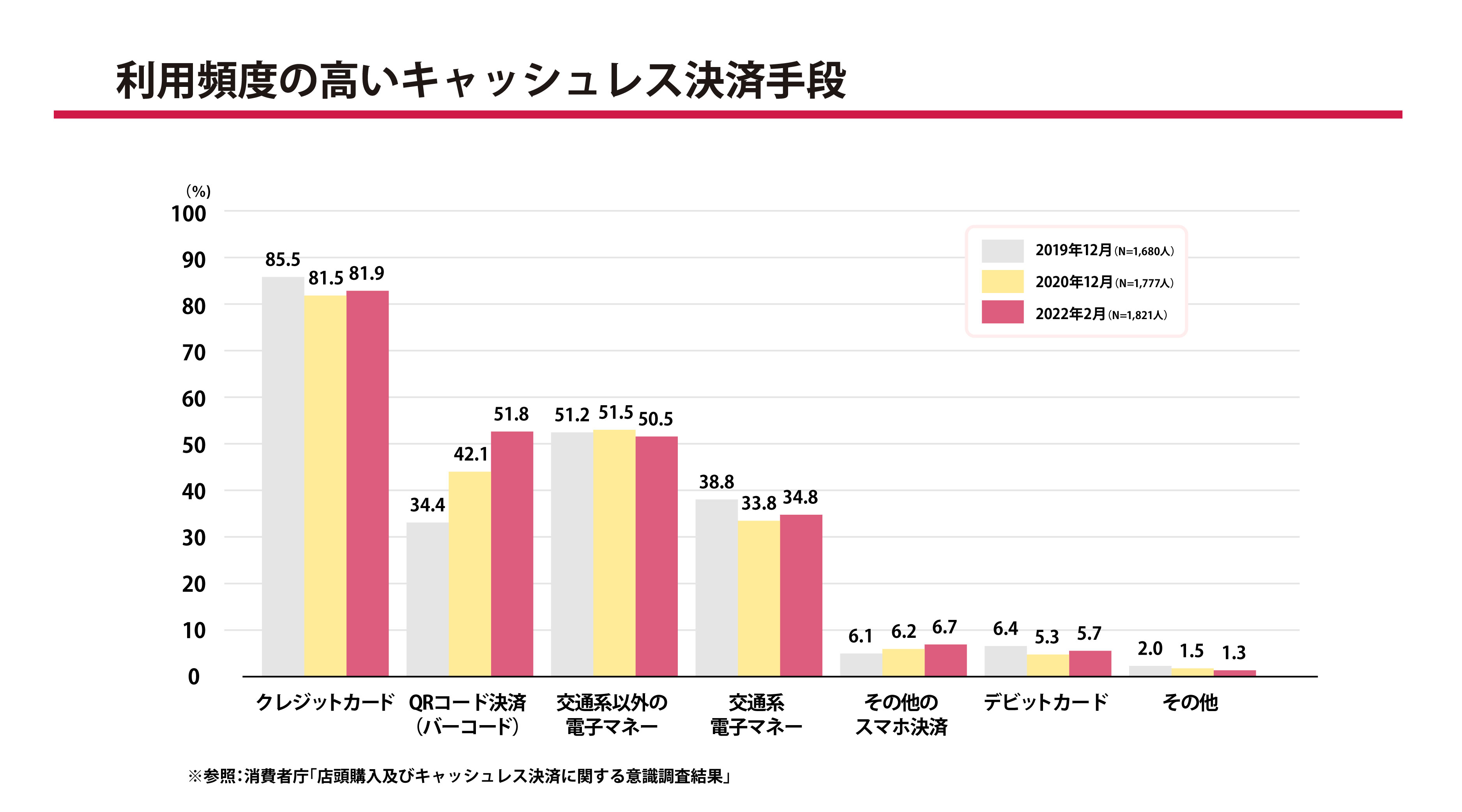

経済産業省によると、日本のキャッシュレス決済比率は年々上昇を続けており、2022年には36.0%となりました。キャッシュレス・ビジョンの策定前に比べると、この数年でキャッシュレス決済がずいぶん身近になったといえます。

従来から多くつかわれていたクレジットカードに加え、最近では、さまざまなキャッシュレス決済手段も増え、特にスマートフォンをつかったQRコード決済を利用する人が増加傾向にあります。

とはいえ、世界各国に比べれば、まだまだキャッシュレス決済比率は低いのが現状です。キャッシュレス・ビジョンで掲げた目標にも、まだ届いていません。

世界のキャッシュレス決済の動向

一般社団法人キャッシュレス推進協議会が公開している「キャッシュレス・ロードマップ2022」では、2020年時点での、世界主要国におけるキャッシュレス決済比率を示しています。

同資料によると、韓国93.6%、中国83.0%、オーストラリア67.7%、イギリス63.9%、シンガポール60.4%と、各国とも軒並み日本より高い数値となっています。前述した日本のキャッシュレス比率(2022年に36.0%)よりも数年前のデータですから、同じ年なら各国とも、もう少し数値が上がっているかもしれません。

なかでも目を引くのが、韓国の高いキャッシュレス決済比率です。韓国では国を挙げてキャッシュレス化を推進しており、年商240万円以上の店舗には、クレジットカード決済の対応が義務付けられています。消費者がスムーズにキャッシュレス決済を利用できる環境が整っているといえるでしょう。

キャッシュレス化による事業者のメリット・デメリット

キャッシュレス化によって、消費者は「支払いが便利になる」「利用金額に応じてポイント還元が受けられる」といったメリットがあります。では、キャッシュレス化によって事業者にはどのようなメリットがあるのでしょうか。事業者にとってのキャッシュレス化のメリットとデメリットを見ていきましょう。

キャッシュレス化による事業者のメリット

事業者がキャッシュレス決済を導入する大きなメリットは、会計業務の効率化です。

キャッシュレス決済では、レジでお金を受け取って確認し、釣銭を数えて渡すといった、一連の作業が発生しません。レジ締めで大量の現金を数えたり、売上金をわざわざ銀行に入金しに行ったりといった手間も省けます。現金管理業務が大幅に効率化され、精算ミスや集計ミスのリスクも抑えることができるでしょう。こうした業務効率化によって、人手不足解消や人件費の削減につながる可能性もあります。

さらに、会計がスピーディーに完了すれば、レジの混雑が緩和され、顧客満足度をアップさせる効果も期待できます。現金以外の支払い方法を用意することで、インバウンド(訪日観光客)消費の後押しもできるでしょう。

キャッシュレス化による事業者のデメリット

事業者にとってキャッシュレス化のデメリットになるのが、コスト面かもしれません。

導入するキャッシュレス決済の種類によっては、決済端末などの初期費用がかかるほか、導入後も決済手数料などが発生します。

それまで、現金対応しかしていなかった場合、キャッシュレス化に伴うスタッフ教育も必要になるでしょう。また、キャッシュレス決済や機器の操作に不慣れな層がメインターゲットの場合は、レジが混雑する可能性もないとはいえません。

さらに、キャッシュレス化を進めると、現金とはまた違ったセキュリティ対策が必要になります。

例えば、クレジットカードには、特殊な機器でカード情報を盗み取るスキミングなどの不正利用の手口が存在します。消費者が安心してキャッシュレス決済を利用できるように、しっかり対策を講じる必要があります。

日本が世界と比べてキャッシュレス化が遅れている理由

多少のデメリットはあるとはいえ、キャッシュレス化は、消費者にとっても事業者にとってもメリットの大きいものです。ではなぜ、世界に比べて日本はキャッシュレス化が後れているのでしょうか。

キャッシュレス・ビジョンでは、日本でキャッシュレス決済が普及しづらい背景には、次のような要因があると指摘しています。

治安のよさ

日本は、諸外国に比べて治安がよく、店舗などの事業者が盗難被害に遭うリスクもそれほど多くないといわれています。「財布を落としたら現金が入ったまま戻ってきた」という外国人の驚きの声を、耳にした人もいるのではないでしょうか。

海外では、盗難による被害を防ぐために、キャッシュレス化が進んでいる国もあります。しかし、日本では、その治安のよさゆえに、「犯罪リスクを防ぐために現金利用を避ける」というニーズがあまりありません。

現金に対する信頼

治安のよさは、そのまま現金に対する信頼にも直結します。日本は紙幣や硬貨の製造技術が高く、偽札の流通も少ないことから、現金に対する社会的な信頼が根付いており、現金を好む人も多くいます。

2021年に実施した経済産業省の「キャッシュレス決済実態調査アンケート集計結果」によると、事業者がキャッシュレス決済を導入しない一番の理由は、「客からの要望がない」ことが挙げられています。

店舗レジの発達

現金決済では、レジでの会計の際に、紙幣や小銭の受け渡しが発生します。しかし、近年ではPOSレジなどの発達により、現金での会計処理も比較的スムーズに行えるようになってきました。旧来のレジの場合、金額の打ち込み間違いや釣銭の数え間違いなどもあったかもしれませんが、POSレジではバーコードによって商品価格が管理され、釣銭が自動的に出てくるものもあります。

このように、現金を扱うレジの性能が発達していることも、キャッシュレス化があまり進まない一因といえます。

ATMの利便性

日本では各地に数多くのATMが設置されており、現金を容易に入手することができます。金融機関のATMをはじめ、コンビニでも現金を下ろせるため、場所や時間を気にする必要もありません。

前述したような治安のよさから、ATM操作中に強盗被害に遭うようなリスクも極めて低く、「買い物は現金払いで十分」「手持ちの現金が足りなければATMで下ろせばいい」という意識につながっていると考えられます。

事業者の金銭的負担

キャッシュレス決済を導入すると、初期費用や決済手数料などが事業者負担になります。これらのコストは現金払いでは発生しないものなので、メリットに比べて負担が大きいと感じる事業者もいるでしょう。

また、キャッシュレス決済では、売上と同時に現金が手元に入らず、決済サービスを提供する会社から後日入金される形になります。売上を資金化するまでにタイムラグが生じることも、事業者がキャッシュレス化をためらう一因となっています。

キャッシュレス・ビジョン実現へ向けたこれまでの取組み

キャッシュレス・ビジョンを実現するために、国はこれまでさまざまな取組みを行ってきました。そのなかでも大きな取組みが、2019年10月1日(火)~2020年6月30日(火)に実施された、「キャッシュレス・ポイント還元事業」です。

消費者に対しては、対象店舗でキャッシュレス決済を利用すると2%または5%のポイント還元を、中小・小規模事業者に対しては、決済端末を無料にするといったキャッシュレス決済導入支援策が実施されました。

対象となるキャッシュレス決済手段は、クレジットカードやデビットカード、電子マネー(プリペイド)、QRコード決済など幅広く、この時期にキャッシュレス決済を積極的につかいはじめたという人も多いことでしょう。

キャッシュレス・ビジョン実現へ向けた今後の方針

国によるキャッシュレス化推進の影響もあり、日本のキャッシュレス決済比率は徐々に伸びてきています。しかし、キャッシュレス・ビジョンを実現するには、今後も積極的な取組みが必要になるでしょう。

経済産業省では、2022年9月より「キャッシュレスの将来像に関する検討会」を開催し、キャッシュレス化の具体的な将来像や、新たな指標などを議論しています。2023年にその議論内容をとりまとめた「キャッシュレスの将来像に関する報告書」では、目指す姿の実現に向けた取組みの方向性として、下記の2点を提示しています。

<キャッシュレス化実現に向けた取組みの方向性>

- 2025年までにキャッシュレス決済比率を4割程度にする

- 最終的には決済のフルデジタル化という段階的目標に向け、「消費者・加盟店への周知・広報」に加え、「競争環境整備」「付加価値サービスの開発」「取引の自動化・効率化」「認証手段の高度化」「企業・行政DXの推進」というアクションごとに実施主体と内容を提示

キャッシュレス化推進に伴い、事業者にもキャッシュレス決済への対応が求められる

キャッシュレス・ビジョンに示されているように、日本のキャッシュレス決済は今後さらに拡大していくと見込まれています。消費者にとっても、キャッシュレス決済はますます身近なものになっていくでしょう。売上の機会損失を防ぐためにも、店舗などの事業者に合ったキャッシュレス決済の導入を検討してはいかがでしょうか。

新たにキャッシュレス決済を導入するなら、ドコモのスマートフォン決済サービスd払いを検討してみてください。d払いなら、約9,000万人以上のdポイントクラブ会員に店舗の存在をアピールでき、集客・売上アップが見込めます。

また、ドコモでは、d払い加盟店で利用できる「スーパー販促プログラム」を提供しています。「スーパー販促プログラム」をつかえば、お客さまに加盟店からのメッセージやキャンペーン情報を配信でき、集客や利用単価アップといった施策ができるようになります。

新たにキャッシュレス決済の導入を考える際には、ぜひドコモのd払いを検討してみてください。

スーパー販促プログラムについては、こちらのページをご覧ください。

※QRコードは、株式会社デンソーウェーブの登録商標です。