黒川 一美

日本FP協会 AFP認定者、2級ファイナンシャル・プランニング技能士

大学院修了後、IT企業や通信事業者のセールスエンジニア兼企画職として働く。出産を機に退職し、自分に合ったお金との向き合い方を見つけるため、FP資格を取得。現在は3人の子育てをしながら、多角的な視点からアドバイスができるFPを目指して活動中。

2022年12月22日(最終更新日:2024年6月4日)

経営ノウハウ

個人事業主

個人で事業を営んでいる自営業者は、何とかして支払う税金を減らせないかと考えているのではないでしょうか。自営業の税金は高いといわれているため、所得控除や経費計上を利用して節税対策を行っていきたいものです。

本記事では、自営業者が支払う税金の種類やおすすめの節税対策について解説します。

まずは、自営業者が支払う税金の種類と社会保険について解説します。自営業者が納める主な税金は、下記の表のとおりです。これらの税金以外に、社会保険なども自分で加入し負担する必要があります。

それぞれについて、詳しく見ていきましょう。

■自営業者が納める主な税金

| 税金 | 内容 | 納税方法 | 対象者 |

|---|---|---|---|

| 所得税および復興特別所得税 | 1年間(1月1日~12月31日)の所得から、各種所得控除などを差し引いた額に対して課税される | 確定申告をする | 一定額以上の所得がある人 |

| 消費税 | 売上にかかる消費税から、仕入れにかかった消費税を差し引いて納める | 確定申告をする | 課税事業者 |

| 住民税 | 都道府県民税と市町村民税があり、両方を併せて納める | 自治体から届く通知に従って納税する | 一定額以上の所得がある人 |

| 個人事業税 | 原則として、1年間(1月1日~12月31日)の事業所得が290万円を超える場合に課税される | 都道府県から届く通知に従って納税する | 地方税法等で定められた事業(法定業種)に該当する人 |

所得税は、個人の所得に対してかかる税金です。2037年までは、所得税とともに復興特別所得税を申告・納付する必要があります。

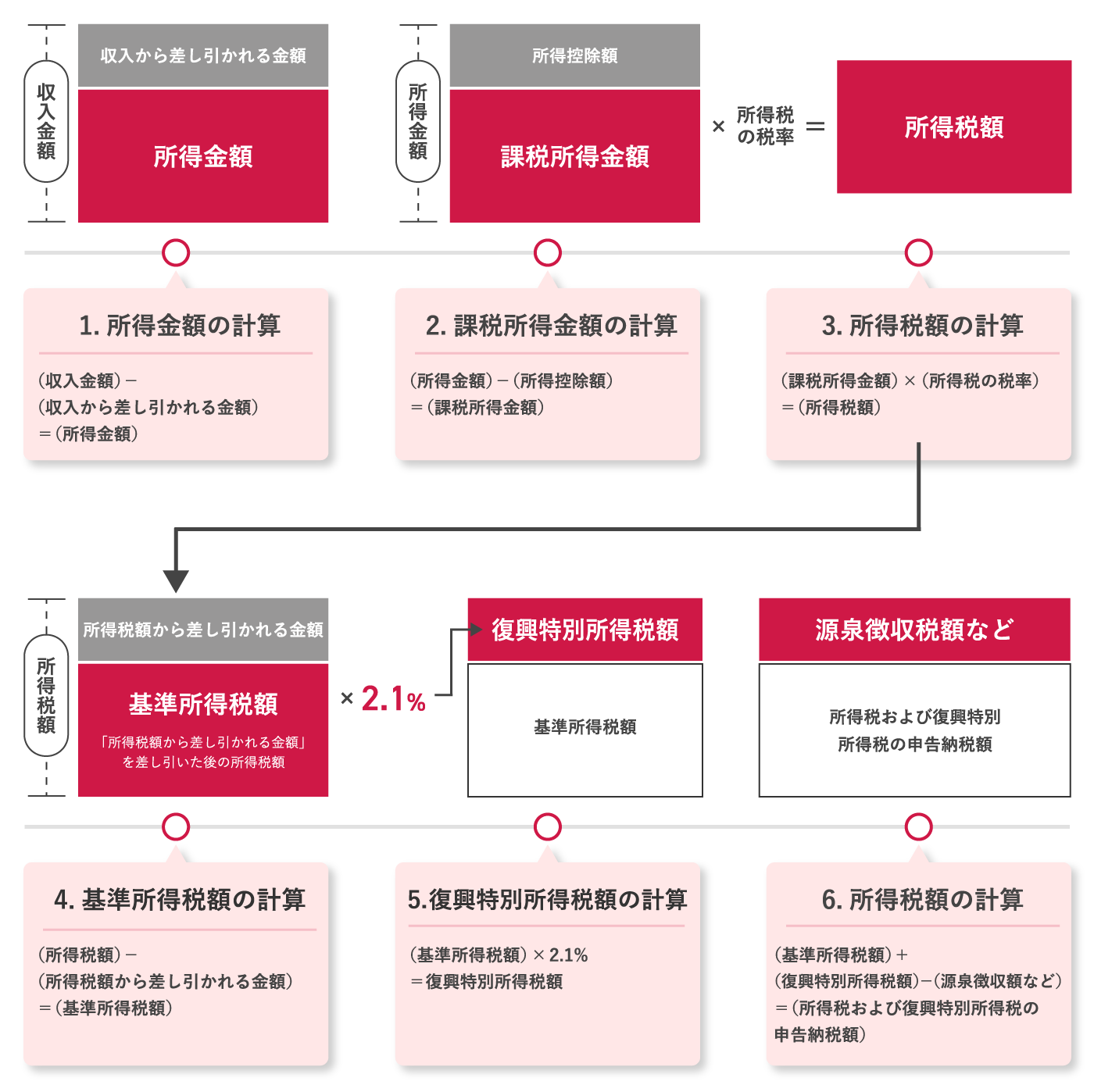

所得税および復興特別所得税の算出の仕組みは、下記の図のとおりです。

■所得税および復興特別所得税の算出の仕組み

※参照:国税局「所得税のしくみ」

所得はその性質に応じて10種類にわかれますが、事業によって生じた所得は「事業所得」です。事業所得は、1年間(1月1日~12月31日)の収入から個人の状況に応じて適用される「所得控除」と、収入を得るために要した「必要経費」を差し引くことで、求められます。次に事業所得から所得控除額を引いた課税所得金額に所定の税率をかければ、所得税額が算出できます。

所得税の税率と控除額は、下記の速算表のとおりです。

■所得税の速算表

※参照:国税庁「所得税の税率」

次に、所得税額から「所得税から差し引かれる金額」を差し引き、基準所得税額を求めます。その後、「基準所得税額×2.1%」の計算式によって復興特別所得税額を算出し、最後に、源泉徴収などの納税済みの税額を差し引けば、最終的な納税額が算出できます。

たとえば、課税される所得が400万円で、「所得税から差し引かれる金額」として住宅ローン控除額10万円が適用される場合の所得税の計算は、下記のとおりです。

<課税される所得が400万円で、住宅ローン控除額10万円が適用される場合の基準所得税と復興特別所得税の計算>

400万円(課税所得金額)×20%(税率)−427,500円(控除額)=372,500円(所得税額)

372,500円(所得税額)-100,000円(住宅ローン控除額)=272,500円(基準所得税額)

272,500円(基準所得税額)×2.1%=5,722円(復興特別所得税額)※1円未満切り捨て

基準所得税額と復興特別所得税額を足し、源泉徴収額などを差し引けば、所得税および復興特別所得税の申告納税額となります。

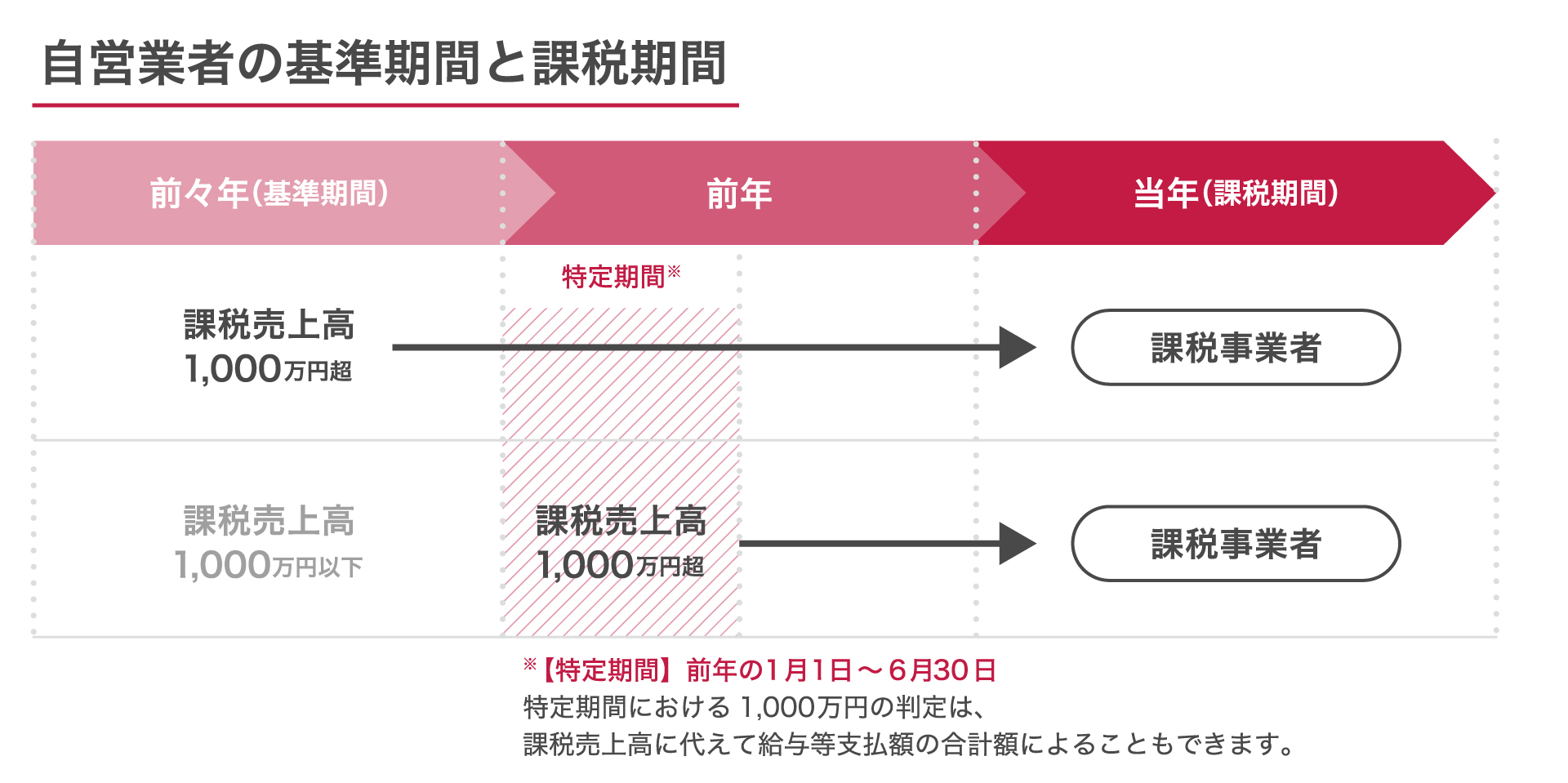

「基準期間」または「特定期間」の課税売上高が1,000万円を超える自営業者は、課税事業者となり、消費税(消費税および地方消費税)の確定申告が必要になります。

<基準期間と特定期間>

基準期間:前々年の1月1日~12月31日

特定期間:前年の1月1日~6月30日

また、上記の基準期間・特定期間のどちらも課税売上高が1,000万円を超えていなくても、税務署に「消費税課税選択届出書」を提出して自ら課税事業者になった場合や、インボイス制度に対応するために「適格請求書発行事業者の登録申請書」を提出して適格請求書発行事業者になった場合も、消費税の申告・納付義務が生じます。

■自営業者の基準期間と課税期間

※参照:国税庁「消費税のしくみ」

上記に該当する場合は、原則として課税売上にかかる消費税額から課税仕入れにかかる消費税額を控除して、消費税の納付税額を計算します。

納付税額を計算する際は、標準税率の10%(消費税率7.8%、地方消費税率2.2%)、または軽減税率の8%(消費税率6.24%、地方消費税率1.76%)を乗じた金額を納付する義務があります。上記に該当しない場合は免税事業者となるため、消費税の納付義務はありません。

住民税は市町村や都道府県に納める税金です。計算の流れは所得税と同じですが、前年の所得金額に応じて課税される「所得割」と、定額で課税される「均等割」の2種類が徴収されます。

所得割は、都道府県民税4%と市区町村民税6%(政令指定都市は道府県民税2%と市民税8%)の計10%が課税されます。均等割は、都道府県民税1,500円と市区町村民税3,500円の計5,000円です。自治体によっては、環境保全などを目的とした超過課税が行われていることもあります。

2023年までは、均等割のうち1,000円(都道府県民税・市区町村民税にそれぞれ500円)が地方自治体の防災施策として加算されていました。

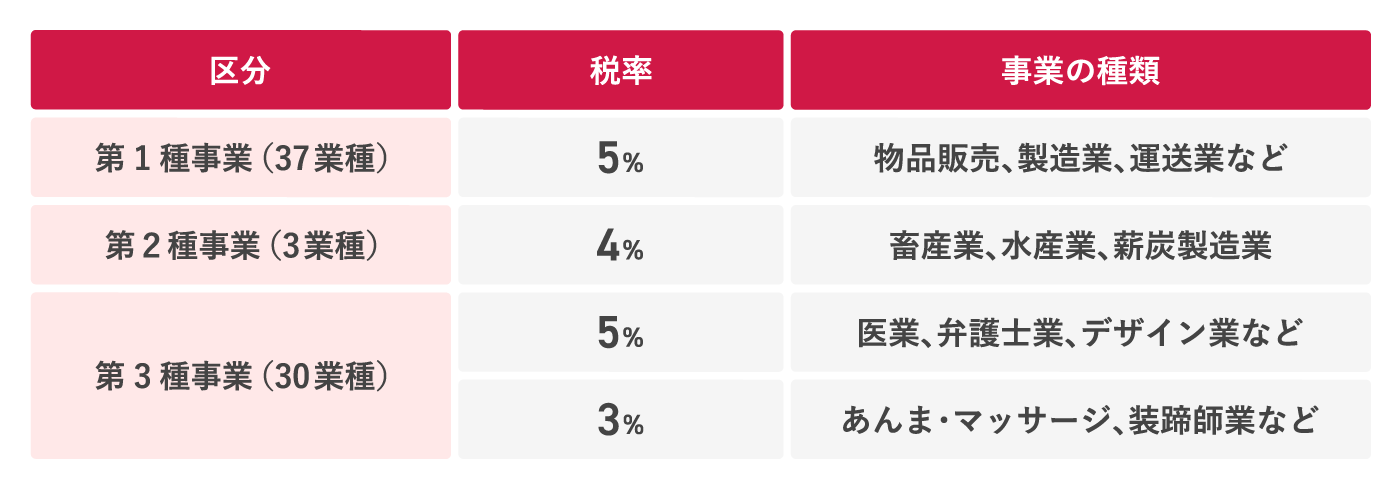

個人事業税は、地方税法等で定められた事業である法定業種を営む個人事業主が納める税金です。年間290万円の控除があるため、法定業種に該当しても、事業所得290万円以下の場合は免税となります。

個人事業税の税額は、事業の総収入から必要経費を引いた所得から、原則290万円の事業主控除などを差し引いた金額に、業種ごとの税率を掛けて算出します。なお、税額を計算する際、所得税の青色申告特別控除は適用されませんので、所得税の課税額とは異なることに注意が必要です。

税率は、業種や自治体によって異なるため、各自治体のWebページなどで確認しておきましょう。

個人事業税の納付は、原則8月と11月の年2回あり、都道府県から送られる納付書に従って納めます。納税額は、所得税の確定申告をもとに自治体が計算するため、納税者の申告は基本的に必要ありません。

前述した税金以外にも、自営業者は社会保険料も自分で納めなければなりません。一般的に、自営業者は国民健康保険と国民年金に加入します。

国民健康保険料は、「医療分」「支援分」「介護分」の3つに区分され、それぞれの区分ごとに「所得割」「資産割」「均等割」「平等割」の4つの項目の組み合わせで計算されます。4つの項目の組み合わせや料(税)率は自治体によって異なり、所得や年齢、家族構成によっても保険料は変わるため、国民健康保険料の計算は非常に複雑です。各自治体のWebサイトにある目安表やシミュレーターを参考にするとよいでしょう。

なお、2023年度の国民年金保険料は、1か月あたり16,520円です。

個人事業税は法定業種ごとに税率が定められており、事業所得の課税所得金額が290万円以上の自営業者は個人事業税を納める必要があります。ただし、所得税または個人住民税の確定申告を行った人は、個別に申告する必要はありません。

主な法定業種と税率は下記のとおりです。法定業種の詳細は、地方自治体のWebサイトで確認してください。

■主な法定業種と税率

自営業者が事業所得から差し引くことができる所得控除や経費にはどのようなものがあるのでしょうか。所得控除や経費について解説します。

所得税法には、所得控除制度があります。所得控除とは、納税者の個人的事情を加味した控除のことです。所得の合計額からそれぞれ定められた控除額を差し引くことができます。

誰でも適用される「基礎控除」や、親族を養っている場合に適用される「扶養控除」など、15種類の所得控除のなかから個人の状況に応じて適用されます。

事業所得から控除できる所得控除は、下記のとおりです。

<所得控除の種類>

事業により生じた収入は事業所得に該当するため、業務を行うために要した費用は経費として所得から差し引くことができます。ただし、健康のために利用しているスポーツジムの会費や美容室のカット料金など、業務と直接関係のない支出は、基本的には経費として認められません。

自営業者が経費として計上できる支出は、下記のようなものがあります。

<経費として計上できる支出>

所得税法では、1年間(1月1日~12月31日)で生じた所得について翌年2月16日~3月15日に確定申告を行い、所得税を納付することが定められています。

提出期限を過ぎてしまった場合は、ペナルティとして「無申告加算税」や「延滞税」を納めなければなりません。

確定申告書の提出方法は、下記の方法のなかから選択できます。

<確定申告書の提出方法>

1. 自宅からインターネットを利用して提出できる「e-Tax」で申告する

2. 郵便または信書便により、住所地などの所轄税務署へ送付する

3. 住所地などの所轄税務署の受付に提出する

e-Taxで確定申告を行う場合は、マイナンバーカードが必要です。確定申告書の作成方法は、国税庁のWebサイト「確定申告に関する手引き等」でご確認ください。

自営業者ができる節税対策にはどのような内容があるのでしょうか。自営業者におすすめの節税対策は、下記のとおりです。

<自営業者ができる節税対策>

1. 青色申告を選択する

2. iDeCoに加入する

3. 小規模企業共済に加入する

4. 所得控除を活用する

5. 自宅兼事務所は按分して経費計上する

6. 設備投資への減税制度を活用する

7. 経営セーフティ共済に加入する

8. 売上が大きくなってきたら法人化を検討する

自営業者が確定申告を行う場合は、青色申告を選択することをおすすめします。青色申告とは、確定申告を行う際に選択できる申告方式のことで、正規の簿記による記帳をもとにして正しい申告を行うことにより、多くのメリットを享受できます。

青色申告を選択する場合は「所得税の青色申告選択届出書」の提出が必要です。青色申告を選択しない場合は、自動的に白色申告となります。

青色申告を選択することにより最大65万円の青色申告特別控除が適用されるほか、配偶者や親族に支払う給与も必要経費として計上可能です。これらは節税につながるため、自営業者は青色申告を選択するとよいでしょう。

青色申告を選択することによって得られる主なメリットは、下記のとおりです。

<青色申告を選択するメリット>

節税と老後資金の準備が同時に行えるiDeCo(個人型確定拠出年金)への加入もおすすめです。iDeCoは、毎月支払う掛金を自身が選択した運用商品で運用し、私的年金を準備できる制度です。

毎月支払う掛金は全額所得控除(小規模企業共済等掛金控除)となるほか、年金として受取る場合は「公的年金控除」が、一時金として受取る場合は「退職所得控除」が適用されます。

自営業者は対策を行わないと老後資金が不足するケースが多いため、自助努力により老後資金を準備する必要があります。毎月の貯蓄だけで老後資金を準備するのは大変なので、iDeCoなどの公的制度を利用してもよいでしょう。

iDeCoのメリット・デメリットは下記のとおりです。

■iDeCoのメリット・デメリット

小規模企業共済に加入することも、節税対策として有効です。小規模企業共済は、中小企業基盤整備機構が運営する退職金制度です。小規模企業の経営者や個人事業主を対象としており、退職・廃業などの要件を満たした場合に、毎月の掛金と納付月数に応じた共済金(解約手当金)を受取れます。

掛金の全額所得控除による節税額は、下記のとおりです。

参照:小規模企業共済「小規模企業共済の掛金」

予定利率は1%(2023年9月1日現在)となっており、決して高い利率とはいえません。しかし、受取れる基本共済金は固定されているため、老後資金を安定した制度で準備したい人にはおすすめできます。「掛金の全額所得控除による節税額一覧表」と受取れる共済金の額を見て、小規模企業共済への加入を判断してもよいのではないでしょうか。

受取れる共済金の額は、下記のとおりです。

■受取れる共済金の額

※参照:東京商工会議所「小規模企業共済制度とは」

小規模企業共済のメリット・デメリットは、下記のとおりです。

■小規模企業共済のメリット・デメリット

なお、自営業者は、iDeCoと小規模企業共済の併用も可能です。資金に余裕があれば、併用することで高い節税効果が期待できます。

所得税額を計算する際には、前述したようにさまざまな所得控除を適用できます。たとえば、国民健康保険料や国民年金保険料などは「社会保険料控除」、任意で加入している保険の保険料は「生命保険料控除」や「地震保険料控除」、配偶者の所得が一定額以下の場合は「配偶者控除」や「配偶者特別控除」などです。

さらに、所得控除のほかにも、所得税額から直接差し引かれる税額控除を適用できる場合があります。税額控除のうち代表的なものが、住宅ローン控除(住宅借入金等特別税額控除)です。

これらの控除は、確定申告で申請しなければ適用されません。適用要件を満たす所得控除は、漏れのないように申告しましょう。

自宅の一部を事務所や店舗などにつかっている場合、事業で使用する分の費用を経費にすることが可能です。たとえば、自宅が賃貸物件なら家賃、持ち家なら固定資産税のうち、事業の使用割合分を経費計上することが可能です。これを家事按分といいます。

家事按分は、使用面積や使用時間などを基準にして合理的に判断します。自宅兼事務所などの場合は、使用面積で家事按分を行うのが一般的です。また、自宅兼事務所などの水道光熱費や、プライベートと事業で共用している携帯電話料金やインターネット通信料、事業にも使用している自家用車にかかる費用なども、事業にかかった割合を計算して経費にすることが可能です。

事業のために設備投資を行ったとき、税制上の優遇措置を受けられる場合があります。これは「中小企業投資促進税制」という制度で、青色申告をする自営業者(個人)や中小企業が要件を満たす機械や装置などを導入した際、特別償却または税額控除の適用を受けることができるというものです。税額控除の場合は、該当する設備の取得価額の7%に相当する金額が、所得税額から差し引かれます。

この減税制度は、2025年3月31日までの特例措置です。また、対象となる設備は、製造業、建設業、小売業、飲食店業、情報通信業などの指定業種に用いられるもので、金額(取得価額)などの要件が定められています。

経営セーフティ共済(中小企業倒産防止共済制度)に加入することも自営業者にはおすすめの節税対策といえるでしょう。経営セーフティ共済とは、取引先の倒産によって連鎖倒産や経営難に陥ることを防ぐための共済制度です。対象となるのは継続して1年以上事業を行っている中小企業者で、自営業者(個人事業主)も加入できます。

経営セーフティ共済の掛金は、月額5,000~20万円の範囲で自由に選ぶことができ、全額を必要経費に計上できます。もし取引先事業者が倒産してしまった場合は、被害額を限度として、無担保・無保証人で掛金の最高10倍(上限8,000万円)まで借入れが可能です。

なお、経営セーフティ共済が必要経費として認められるためには、帳簿に正しく記録した上で、確定申告の際に「特定の基金に対する負担金等の必要経費算入に関する明細書」の提出が必要です。

自営業者としての売上が大きくなってきたら、法人化を検討するのもひとつの方法です。自営業者にかかる所得税は累進課税なので、所得が増えるほど段階的に税率が上がり、最高税率は45%です。

一方、法人にかかる法人税の税率は、資本金が1億円以下なら、所得が800万円を超える部分については23.2%、所得が800万円以下なら原則15%です。

自営業の税率は所得900万円以上で法人の税率を超えるため、所得900万円以上になると法人化した方が節税になるといわれています。

一般的に、法人化を検討する目安といわれているのが、売上が1,000万円になったタイミングです。ただし、法人にかかる税金は法人税だけではありません。また、法人になると、事業年度ごとの決算や、健康保険、厚生年金保険への加入義務が生じます。さらに、法人税の確定申告は所得税に比べて非常に複雑なため、税理士に依頼することが一般的です。

単純に所得税と法人税だけを比べるのではなく、トータルでのメリットとデメリットをよく考えた上で、法人化を検討しましょう。

自営業者のなかには「確定申告が面倒だから」「税金を払いたくないから」といった理由で、確定申告を正しく行っていない人がいるようです。しかし、税金はごまかすことができないと思っていた方がよいでしょう。

税務署はあらゆる方法で情報を収集しており、取引先から提出される支払調書や個人が所有している資産を把握しているからです。

確定申告を行わなかった場合はペナルティとして「無申告加算税」や「延滞税」が課されるほか、税金をごまかしていることが発覚した場合は「重加算税」として35~40%が課される場合もあります。

これまで税務調査が入らなかったとしても今後入る可能性は十分あるため、正しく確定申告を行うことをおすすめします。

自営業者のなかには、税理士への依頼を検討している人もいるかもしれません。しかし、会計ソフトを利用すれば、日々の記帳や税金の計算は自身でも行えるため、事業が軌道に乗るまではできるだけ経費を削減し、法人化のタイミングで税理士へ依頼するのもひとつの方法です。

税理士の顧問料は売上高や依頼する業務内容によって異なりますが、月3万円からとしているところが多いようです。

自営業者は、税法上は「個人事業主」という扱いになり、所得税をはじめとするさまざまな税金がかかります。それぞれの税金には申告や納付の期限が定められているため、しっかりと手続きを行いましょう。また、所得税や住民税、固定資産税など、税金の多くはキャッシュレス納付が可能です。キャッシュレス納付なら、納税のためにわざわざ現金を用意する必要がなく手間がかかりません。

さらに、キャッシュレス決済は、事業の売上管理などにも役立ちます。特に店舗を経営している場合などは、キャッシュレス決済を導入することで会計にかかる時間が短縮され、業務効率化にもつながるでしょう。

新しくキャッシュレス決済を導入するなら、おすすめなのがd払いです。d払いは、スマートフォンのアプリを使って行うキャッシュレス決済です。d払いなら、9,000万人を超えるdポイントクラブ会員に店舗の存在をアピールでき、集客・売上アップが見込めるでしょう。

また、ドコモでは、d払いの加盟店を対象とした「スーパー販促プログラム」を提供しています。スーパー販促プログラムとはdポイント会員基盤を活用した法人向けプログラムのことで、集客や分析、利用単価アップといった施策ができるようになります。

キャッシュレス決済なら、ぜひドコモのd払いをご検討ください。

スマートフォンからでもダウンロードいただけます

よくあるご質問

キャッシュレス決済の入金の仕組みは?

キャッシュレス決済では、お客さまが支払ったお金を決済事業者がいったん受取ります。決済事業者はお客さまから受取った代金から決済手数料を差し引いて、残りを店舗に入金します。入金サイクルはキャッシュレス決済の種類によって異なりますが、月1回もしくは2回の入金日が設けられているのが一般的です。

d払いの特徴やメリットは何ですか?

d払いは、スマートフォンのアプリを使って行うキャッシュレス決済です。ドコモの回線契約があるお客さまなら、d払いの利用を開始するための特別な申込みは不要で、簡単にはじめられます。ほかにも、dポイントをためれば毎日のお買い物に利用でき、利用代金をドコモのケータイ料金とあわせて後払いも可能です。

店舗にd払いを導入するメリットは何ですか?

dポイントクラブ会員数は、2023年6月時点で約9,600万人になっており、d払いを導入するだけで一定の集客効果が見込めます。また、初期費用なしで導入することが可能で、レジでの決済時には、QRコードやバーコードを読み取るだけなので会計にかかる時間を大幅に短縮できます。

監修者プロフィール

黒川 一美

日本FP協会 AFP認定者、2級ファイナンシャル・プランニング技能士

大学院修了後、IT企業や通信事業者のセールスエンジニア兼企画職として働く。出産を機に退職し、自分に合ったお金との向き合い方を見つけるため、FP資格を取得。現在は3人の子育てをしながら、多角的な視点からアドバイスができるFPを目指して活動中。

関連記事

2024年3月26日

キャッシュレス決済の導入に活用できる補助金・助成金を解説

2023年10月4日

後払い決済(BNPL)とは?仕組みや導入のメリット・デメリットを解説

2023年9月8日

キャリア決済とは?限度額や支払い方法、メリット・デメリットを解説

2022年12月22日

d払いの手数料はいくらかかる?導入メリットや注意点を解説

2023年10月4日

個人事業主が電子決済を導入するメリット・デメリットや種類を解説

2023年1月20日

キャッシュレス決済の種類とは?前払い・後払い(ポストペイ)・即時払い

新着記事